Покупка Nokian Tyres в России не должна негативно повлиять на прибыль «Татнефти»

Опубликовано 31.10.2022 в 19:17

Событие

В пятницу, 28 октября, «Татнефть» сообщила, что договорилась с финской компанией Nokian Tyres Plc о покупке ее шинного бизнеса в России, в том числе завода во Всеволожске (Ленинградская область). По сообщению Nokian Tyres, сумма сделки оценивается в €400 млн без учета денежных средств и долговых обязательств (cash-free, debt-free). Чистые активы компании в РФ и Беларуси на конец 3 кв. 2022 г. – €480 млн, чистый долг, по нашей оценке, — €110 млн. Сроки закрытия сделки Nokian не указывает.

Наш взгляд на событие

Алексей Кокин, эксперт «Открытие Research, главный аналитик «Открытие Инвестиции», нефтегазовый сектор

Во 2 кв. 2022 г. «Татнефть» продала свои шинные активы (Kama Tyres) «Татинвестнефтехим-холдингу» за 35,6 млрд руб. ($578 млн по текущему курсу), однако с рассрочкой платежа. В их состав входило, в частности, ПАО «Нижнекамскшина». Приобретение активов Nokian возвращает «Татнефть» в шинный бизнес, причем в премиальный сегмент.

Оценка бизнеса выглядит привлекательной, судя по стоимости чистых активов (после списаний и обесценений на €301 млн во 2 кв. 2022 г.). Мы не ждем негативного влияния сделки на прибыль 2022 или 2023 г., поэтому сохраняем прогнозы по дивидендам и рекомендуем акции «Татнефть» АП как дивидендную историю.

Что делать инвестору

У нас есть актуальная инвестидея по привилегированным акциям «Татнефти» с целью на уровне 434,9 руб., что предполагает потенциал роста с текущих уровней в 18,5%.

Мы ожидаем, что ограничения на экспорт российских углеводородов повлияют на «Татнефть» меньше, чем на более крупные компании. Мы прогнозируем сохранение добычи компании 2022 г. на уровне 2021 г. (0,54 мбс) и снижение на 3% в 2023 г. до 0,53 мбс со стабилизацией в 2024 г. и возобновлением роста в 2025 г.

Компания продолжает раскрывать промежуточную отчетность по РСБУ и МСФО и придерживаться дивидендной политики. Минимальные дивидендные выплаты – 50% от чистой прибыли по МСФО или РСБУ (большее из двух). Дивидендная доходность по АП на ближайшие 12 месяцев, по нашему прогнозу, – около 14%. В среднесрочной перспективе мы прогнозируем рост выплат до 75% чистой прибыли по МСФО.

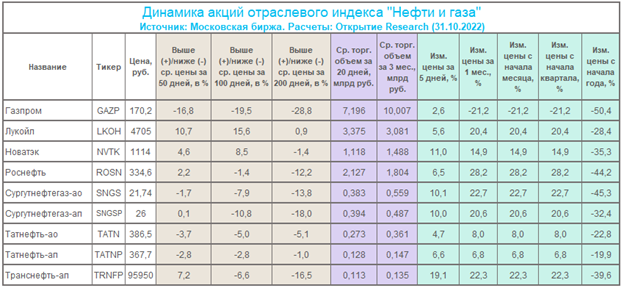

Динамика акций

С начала года привилегированные акции «Татнефти» подешевели на 20% (лучше (-43% с н.г.) и отраслевого индекса «Нефти и газа» (-36% с н.г.), за 12 месяцев – на 25%, за 5 лет – подорожали на 19%. Бумаги торгуются довольно близко к своим 50-, 100- и 200-дневным МА, поэтому не выглядят ни перекупленными, ни перепроданными.

Наиболее перекупленные бумаги в секторе с точки зрения их положения относительно скользящих средних — акции «ЛУКОЙЛа» (MCX:), по которым у нас есть актуальная инвестидея с целью 5 367 руб. (потенциал роста с текущих уровней – 14,5%). Самые перепроданные по этому критерию – акции «Газпрома» (MCX:), по которым у нас есть актуальная инвестидея с целью 241,1 руб. (потенциал роста с текущих уровней – 42%).

395

О компании

Татнефть» — одна из крупнейших российских нефтяных компаний, в составе которой динамично развиваются нефтегазодобыча, нефтепереработка, нефтегазохимия, сеть АЗС, композитный кластер, электроэнергетика, разработка и производство оборудования для нефтегазовой отрасли и блок сервисных структур. «Татнефть» также участвует в капитале компаний финансового сектора.

394

Основные активы расположены на территории Российской Федерации, бизнес-проекты ведутся на внутреннем и зарубежном рынках. Компания придерживается принципов корпоративной ответственности и участвует в реализации Программы ООН по устойчивому развитию в статусе участника Глобального договора.