Отчет Segezha за 3 кв. 2022 г. оказался слабым: негативно сказались санкции ЕС

Опубликовано 09.12.2022 в 19:51

Лесопромышленный холдинг Segezha Group (MCX:) опубликовал в пятницу, 9 декабря, финансовые и операционные результаты за 9 месяцев 2022 г.

Наш взгляд

Шульгин Михаил, начальник отдела глобальных исследований «Открытие Инвестиции»:

II квартал был очень слабым для компании. Мы не питали иллюзий, поскольку было бы удивительно, если бы III квартал вдруг неожиданно стал сильным. Чуда, конечно, не произошло. Напомним, 5-й пакет санкций ЕС, который включал запрет на импорт российской лесопромышленной продукции, вступил в силу 10 июля. Поэтому отчетный III квартал стал первым периодом, отразившим результат рестрикций.

Отметим негативную динамику OIBDA. Если во II квартале темпы роста показателя существенно замедлились в годовом выражении, если сравнивать с темпами в I квартальной четверти, то в III квартале OIBDA уже на 7% оказалась ниже, чем год назад. Если в начале года маржинальность по OIBDA росла, то уже к середине года она начала сокращаться, а к концу сентября темпы сокращения увеличились. Снижение маржинальности обусловлено инфляцией, ростом стоимости услуг по заготовке и перевозке круглого леса, существенным ростом стоимости логистики. По данным президента компании Михаила Шамолина, стоимость доставки из Иркутска в Китай выросла в 3,5 раза, из СЗФО в Египет — более чем в 4 раза, из СЗФО в Китай — в 2,4 раза.

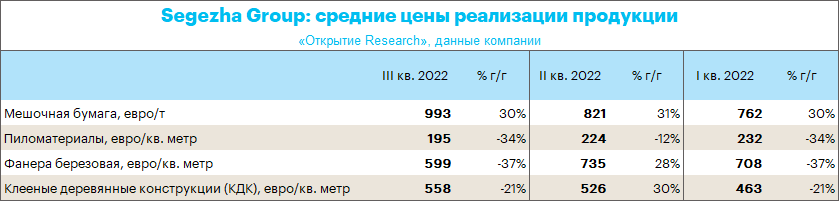

Ценовая конъюнктура также нельзя сказать чтобы была позитивной. Мешочная бумага дорожала в квартальном сопоставлении. Но это цены в евро. Если посчитать в рублях, то по нашим оценкам цены во II квартале не выросли на 8% кв/кв (в евро), а сократились на 22% кв/кв (в рублях). А в III квартале, в то время как в евро цены выросли на 21% кв/кв, в рублях они прибавили всего 4% кв/кв. Аналогичная история и с КДК. При этом средние цены на пиломатериалы и фанеру снижались даже в евро в квартальном сопоставлении.

Негативная динамика роста долговой нагрузки. На 30 сентября 2022 г. общий долг вырос на 5% к предыдущему кварталу до 103,8 млрд руб. Компания по итогам второго квартала рассчитывала удержать леверидж в пределах 3,0х. Однако Чистый долг/12 М OIBDA составил 3,5х по сравнению с 2,8х в середине года и аналогичным значением в III квартале 2021 г.

Менеджмент не ждет радикальных улучшений в оставшейся части года, не прогнозирует улучшения ценовой конъюнктуры, ожидает восстановления маржинальности ближе ко II кварталу 2023 года, предполагая рост цен на продукцию, ослабление рубля и сокращение логистических расходов.

Что делать инвестору

Из-за закрытия западных рынков экспортные объемы компаниям ЛПК приходится реализовывать на внутреннем рынке, что вызывает затоваривание по основных категориям продуктов (фанера, стройматериалы) и резкое падение цен. «Сегежа» страдает не только из-за проблем с экспортными продажами (ранее основной источник дохода), но и из-за курса рубля, а также опережающего роста себестоимости. Кроме того, компания продолжает наращивать чистый долг. При этом компания пока планирует сохранять дивидендную политику и оптимизировать capex, однако в текущем году выплат акционерам больше не будет. Решение по дивидендам за 2022 год будет приниматься в конце первого квартала следующего года.

На текущих уровнях не рекомендуем бумагу к покупке.

Динамика акций

Акции SGZH по состоянию на 17:45 мск дешевели на 1,9% до 4,639 руб. В то же время падал на 0,5%, поэтому бумага смотрелась хуже рынка.

Котировки сейчас примерно на 5% ниже абсолютного минимума, который был сформирован в октябре на уровне 4,4 руб. Однако индикатор RSI находится выше уровня перепроданности. Поэтому даже с технической точки зрения не можем утверждать, что у бумаги нет потенциала дальнейшего снижения и установления новых исторических минимумов.