«Открытие» китайской экономики и как им воспользоваться

Опубликовано 24.01.2023 в 16:22

В минувшие выходные начался год Водяного кролика по китайскому лунному календарю. Как пишет CLSA в своем ежегодном прогнозе Feng Shui Index, сочетание кролика и воды инь «позволяет надеяться, что 2023 год будет более спокойным по сравнению с турбулентным прошлым годом».

Тем временем, Deutsche Bank считает, что 2023-й «будет годом возврата в более нормальное русло после паттерна с резкими взлетами и падениями последних нескольких лет».

Сбудутся эти предсказания или нет, но управляющие фондами делают ставку на удачный год для китайских акций и сырьевых рынков с учетом того, что вторая по величине экономика мира постепенно восстанавливает активность после продолжавшихся три года локдаунов.

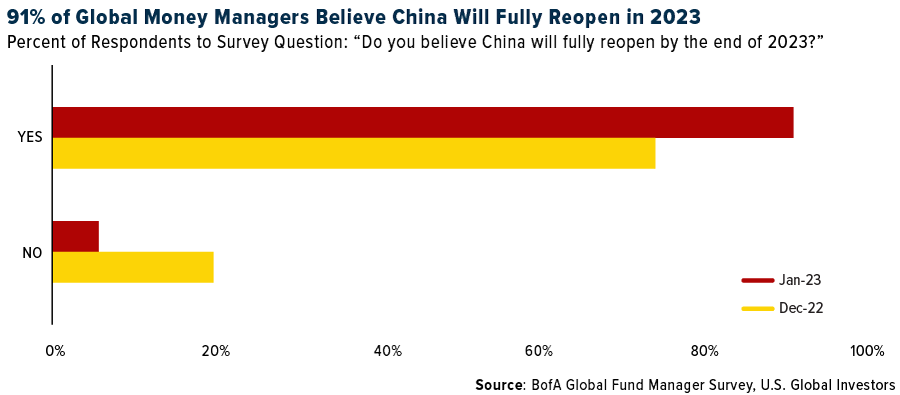

Согласно результатам опроса, проведенного в январе Bank of America среди управляющих фондами, 90% опрошенных считают, что китайская экономика полностью «откроется» в 2023 году. Это означает существенное увеличение экономической активности по сравнению с декабрем 2022 года. Оценки экономического роста для страны сейчас находятся на 17-летнем максимуме.

Результаты опроса

Результаты опроса

Китайский рынок акций, как ожидается, будет опережать другие развивающиеся рынки в 2023 году, причем Morgan Stanley прогнозирует доходность на уровне 10%, а Citi Global Wealth Investments — на уровне 20%.

Это должно подтолкнуть вверх рынки акций соседних азиатских стран, в том числе крупных экспортеров Южной Кореи и Тайваня, а также популярных среди китайских туристов стран вроде Таиланда и Индонезии.

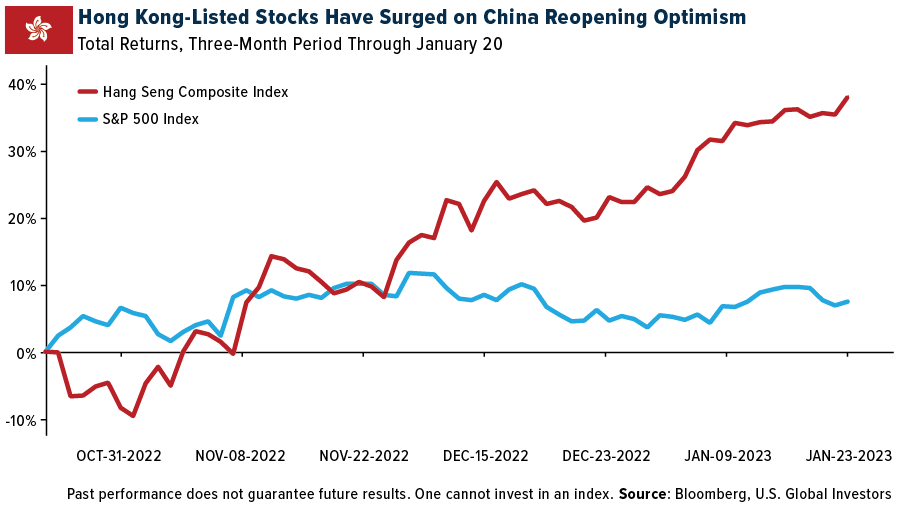

За последние три месяца на фоне оптимизма по поводу «открытия» экономики основной индекс биржи Гонконга подскочил на 37,5% по сравнению с ростом на 7,7% по . Среди лидеров оказались базирующиеся в Макао компании из сектора туризма и операторы казино, включая MGM China (OTC:) с ростом на 196% за этот же период и Wynn Macau (OTC:) с ростом на 170%.

Динамика Hang Seng в сопоставлении с S&P 500

Динамика Hang Seng в сопоставлении с S&P 500

Двукратное увеличение числа поездок во время фестиваля Чуньюнь

Акции компаний из сектора туризма, в том числе авиаперевозчиков, взлетели вверх благодаря надеждам на «открытие» экономики и отмене карантина и обязательного тестирования на ковид. Особенно заметно выросли бумаги азиатских авиакомпаний на фоне начала первого со времен пандемии фестиваля Чуньюнь.

Чуньюнь, или Весенний фестиваль — это длящийся 40 дней сезон путешествий, который принято считать крупнейшей ежегодной миграцией в истории. По оценкам Министерства транспорта Китая, в течение нынешнего сезона будет совершено более 2 миллиарда пассажирских поездок на воздушном, железнодорожном и автотранспорте, что в два раза больше, чем в прошлом году, но по-прежнему на 70% ниже доковидного уровня 2019 года.

Чтобы подготовиться к наплыву авиапассажиров, Администрация гражданской авиации Китая одобрила более 10 тысяч дополнительных рейсов, в том числе 3500 рейсов по направлениям Пекин, Шанхай и Гуанчжоу.

По данным Trip.com Group, крупнейшего в Китае туристического онлайн-агентства, бронирования авиабилетов на период празднования Нового года по лунному календарю выросли на 15% по сравнению с прошлым годом, а количество запланированных входящих рейсов на первый квартал возросло примерно на 150% по сравнению с сопоставимым кварталом прошлого года.

Выступая на прошлой неделе в швейцарском Давосе, гендиректор Trip.com Джейн Сюн отметила, что количество туристических поездок в Китае превысило уровни 2019 года, а общие провозные емкости на коммерческих рейсах нормализуются к третьему кварталу этого года.

Положительная реакция ключевых металлов и сырьевых товаров

На протяжении многих лет Китай остается крупнейшим в мире потребителем целого ряда металлов и сырьевых товаров, включая , , , , и мн. др. С учетом возобновления экономической активности в стране многие производители и инвесторы готовятся извлечь выгоду из этой следующей потенциальной волны спроса.

Так, например, крупнейшая в мире горнодобывающая компания BHP отчиталась о рекордных объемах добычи за шесть месяцев, завершившихся 31 декабря. Согласно ожиданиям компании, «открытие» китайской экономики будет способствовать повышению спроса на металлы. BHP добыла 132 миллиона тонн железной руды за отчетный период и намеревается нарастить добычу меди и никеля.

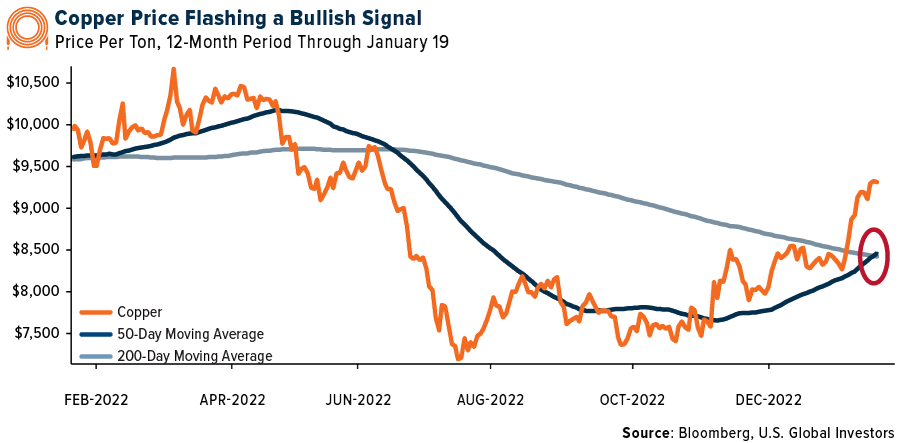

На фоне ожиданий повышения спроса со стороны Китая и ограниченности поставок наблюдается также ралли цен на медь. Этот металл получил прозвище ввиду «доктор медь» ввиду того, что его цена часто отражает общее состояние экономики.

Цены на медь выросли примерно на 30% с июльского 52-недельного минимума до уровней выше $9300 за тонну. Скользящая средняя за 50 дней впервые примерно за год пересекла вверх скользящую среднюю за 200 дней, просигнализировав о «золотом кресте».

Кроме того, цены на медь, , литий и другие основные металлы обладают потенциалом роста ввиду продолжающегося перехода на «чистые» источники энергии. По последним оценкам Bloomberg New Energy Finance, в следующие 30 лет мировой энергетической отрасли потребуются металлы на $6 триллионов, чтобы выполнить уже утвержденные правительствами инициативы в области снижения углеродных выбросов.

Hang Seng Composite представляет собой взвешенный по капитализации индекс, состоящий из акций 200 ведущих компаний Гонконгской биржи. Для расчета индекса берутся средние значения капитализации за последние 12 месяцев.

***

Дисклеймер: Активы в держании могут меняться ежедневно. Информация об активах приводится по состоянию на конец последнего квартала. По состоянию на 30 декабря 2022 года управляемые U.S. Global Investors фонды владели следующими упомянутыми в статье ценными бумагами: MGM China Holdings Ltd., Wynn Macau Ltd., Trip.com Group Ltd., Franco-Nevada Corp., Royal Gold Inc., Wheaton Precious Metals Corp., Osisko Gold Royalties Ltd.

Все содержащиеся в статье мнения и данные могут быть изменены без предварительного уведомления. Некоторые из выраженных мнений могут оказаться неподходящими для части инвесторов. Если вы нажмете на приведенную выше ссылку(-и), вы будете перенаправлены на сторонний сайт(-ы). На данном сайте(-ах) может содержаться не одобренная U.S. Global Investors информация, и компания не несет ответственности за его/их содержание.