Обзор банковского сектора: отчет ЦБ и взгляд на ключевые банки

Опубликовано 21.10.2024 в 12:08

В конце прошлой недели ЦБ выпустил обзор развития банковского сектора за сентябрь. В этом посте рассмотрим ключевые тезисы этого документа, а также поделимся нашим взглядом на ключевые банки сектора по итогам 2024 г.

Компании активно кредитуются, а население ограничивают

В сентябре компании активно продолжили привлекать деньги под финансирование операционной деятельности (на фоне удорожания сырья и логистики, а также роста сроков доставки) и расширение инвестиций в новые продуктовые линейки. Корпоративный кредитный портфель вырос на 2,0% против 1,9% м/м в августе, что говорит об ускоренном росте.

На фоне снижения ЦБ макропруденциальных лимитов для банков (то есть ограничения доли заемщиков с высокой долговой нагрузкой, от 50% и выше, в кредитном портфеле банка) кредитное предложение также стало ограниченным, так как банки перераспределяют выдачи кредитов в пользу менее рискованных заемщиков. Потребительский кредитный портфель в сентябре вырос на 0,7% против 1,3% м/м в августе, показывая сильное замедление.

Темпы роста ипотечного портфеля сохранились на уровне августа — 0,9% м/м. Выдачи рыночной ипотеки снизились на 3% на фоне сохранения высокой ставки (также ЦБ снял ограничения с полной стоимости кредитов, поэтому ипотечные ставки продолжат расти вслед за ключевой ставкой и дальше). Основным драйвером остается ипотека с господдержкой, которая обеспечила более 50% в выдачах (около 90% приходится на семейную ипотеку).

Кредитование бизнеса ускоряется, и тут надо понимать, что при повышении ключевой ставки вырастет и обслуживание долга для тех компаний, которые брали займы под плавающие ставки. Для банков это означает рост кредитного риска заемщиков и необходимость создания дополнительных резервов. Потребительское кредитование замедляется, начинают действовать ограничения ЦБ, эффект от которых ожидался немного раньше.

Наши ожидания по банкам

В скором времени выйдут отчеты по МСФО крупных банков, из которых станет лучше ясна динамика кредитования за 9 мес. В целом уже видно, что к концу года выдачи перемещаются в сторону корпоративных клиентов, а темпы роста кредитов населению замедляются (единственной стабильной историей остаются кредитные карты, которые слабо восприимчивы к ключевой ставке и зависят скорее от регулирования риск-весов и доп. ограничений от ЦБ к банкам).

При этом важно держать в голове тот факт, что ключевая ставка до конца года продолжит расти (может составить 21% уже октябре), а ее средневзвешенное значение в 2025 г. будет выше значения в 2024 г. То есть организации, которые активно кредитуются сейчас, будут нести повышенную долговую нагрузку в условиях замедления экономики — это требует от банков создания дополнительных резервов под убытки.

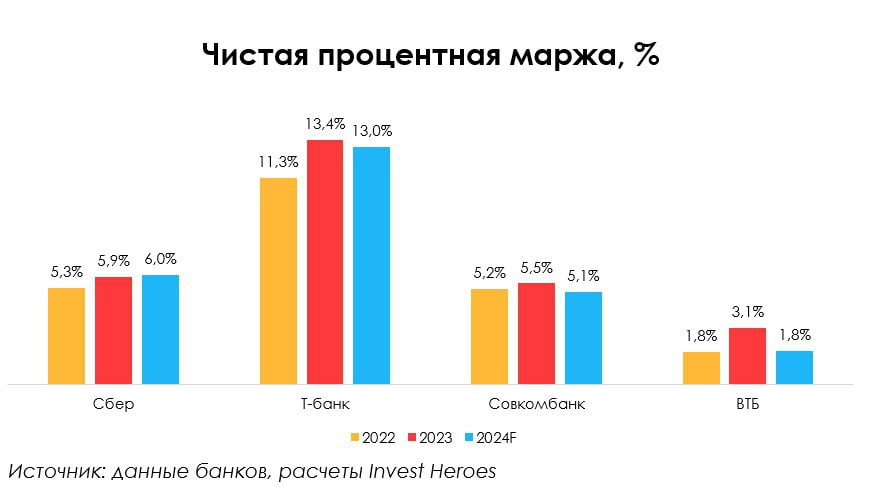

Мы считаем, что в 2024 году большинство банков покажут прирост по чистым процентным доходам по причине высокого уровня потребления в экономике и деловой активности предприятий (активно брались кредиты). При этом на фоне роста ключевой ставки и соревнований банков по привлечению депозитных клиентов (высокими ставками) чистая процентная маржа умеренно снизится. Мы ожидаем, что чистая процентная маржа Т-банка составит 13,0% (-0.3 п.п. г/г), у Совкомбанка — 5,1% (-0.4 п.п. г/г), у ВТБ (MCX:) (как наиболее восприимчивого игрока к стоимости фондирования) маржа снизится до 1,8% (-1.3 п.п. г/г), а Сбер может показать небольшой рост до 5,98% (+0.08 п.п. г/г).

Динамика чистой прибыли будет разнонаправленной в зависимости от базы 2023 г. К примеру, Совкомбанк показал рекордную прибыль в 2023 г. на фоне переоценок фин. инструментов, поэтому уход этого фактора может привести к снижению чистой прибыли на 19% г/г (до 76 млрд руб.). ВТБ тоже показал рекордный результат в 2023 г., но на фоне ожидания разовых доходов от реализации замороженных активов и отложенного налога от приобретения банка «Открытие» чистая прибыль может вырасти на 9% г/г (до 472 млрд руб.). Сбербанк (MCX:) стабильно продолжит рост от новой базы 2023 г. на уровне +9% г/г (1647 млрд руб.). Т-банк на фоне активного кредитования и расширения продуктовой линейки может показать рост чистой прибыли на 25% г/г (до 100,8 млрд руб.).

Вывод

В 2024 г. банковский сектор хорошо чувствует себя на фоне сильного роста кредитования. По прогнозам ЦБ, чистая прибыль сектора может вырасти на 9-15% г/г (до 3,6-3,8 трлн руб.), что выглядит достижимо с накопленной с начала года базой новых кредитов под высокую ставку.

Андрей Бардин, аналитик Invest Heroes