М.Видео пострадал из-за геополитики, но есть вопросы и к бизнес-модели

Опубликовано 11.12.2023 в 14:02

[ad_1]

Глава М.Видео Сергей Ли дал интересное интервью РБК, основные тезисы которого я предлагаю вашему вниманию.

Стагнацию в бизнесе компания связывает с уходом иностранных поставщиков из России. Менеджмент регулярно делает оценку рисков, но самый печальный сценарий даже никогда не рассматривался. При этом основной конкурент М.Видео в лице ДНС в прошлом году увеличил выручку и чистую прибыль, благодаря чему вышел на уверенное 1-е место в отрасли, поэтому нельзя всё списывать исключительно на геополитический кризис. К бизнес-модели компании также есть определённые вопросы.

Замена известных брендов, которые из-за геополитики ушли с российского рынка, на новых «героев» требует времени и грамотной маркетинговой стратегии. Уже нельзя утверждать, что китайская техника и электроника являются дешевыми и некачественными — уровень роботизации и развитие технологий у китайских компаний уже находятся на порядок выше, чем у конкурентов. М.Видео начинает активно сотрудничать с китайскими производителями, в то время как ДНС уже долгое время успешно сотрудничает с ними и имеет в этом явное преимущество.

Менеджмент М.Видео по-прежнему не видит серьезных проблем для бизнеса на фоне роста оборота ведущих отечественных маркетплейсов (Wildberries и Ozon (MCX:)). С этим утверждением можно поспорить, поскольку у этих двух маркетплейсов в совокупности более 50 тыс. пунктов выдачи заказов, и они активно заходят в малые города, в которые М.Видео никогда не зайдет. А ведь есть еще Яндекс (MCX:). Маркет, который готов демпинговать и сжигать кэш ради увеличения рыночной доли.

Оптимизация издержек может включать в себя трансформацию части крупных магазинов в компактный формат. Эта программа может затронуть несколько десятков магазинов, в первую очередь те, которые имеют низкую эффективность. Давайте скажем честно, что оптимизацию стоило начать еще в 2020 году, когда электронная торговля начала активно развиваться и потребность в больших магазинах стала уменьшаться. Но с другой стороны, хоть сейчас спохватились — и на том спасибо.

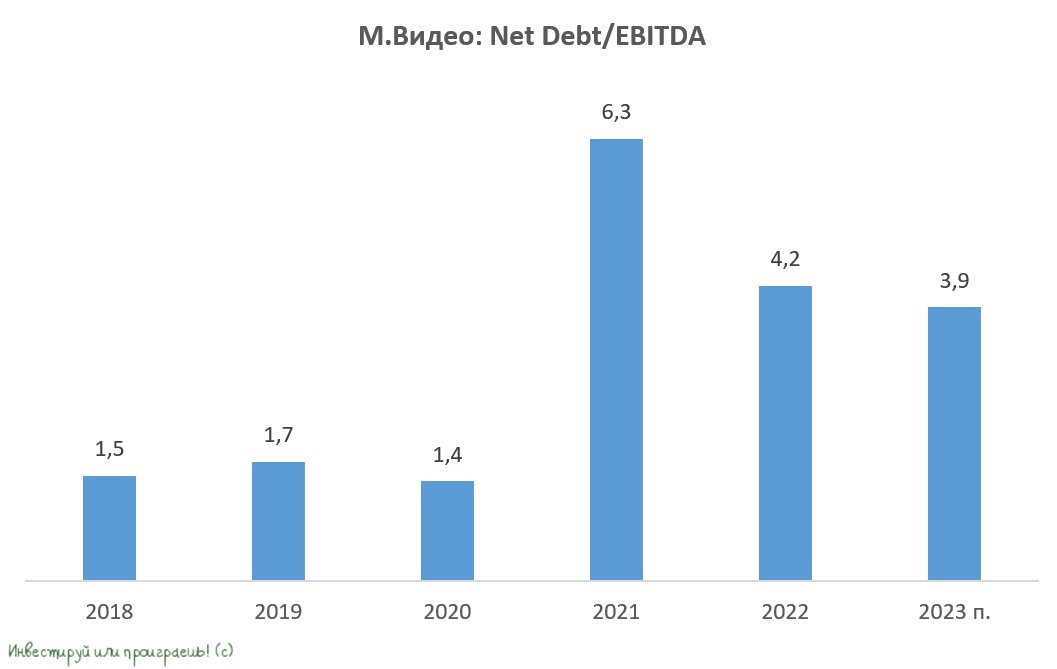

Летом было много разговоров о банкротстве М.Видео, однако Сергей Ли поведал о том, что по итогам 2023 года долговая нагрузка по соотношению NetDebt/EBITDA опустится ниже 4х, и банки заверили менеджмент компании, что не будут требовать досрочного погашения кредитов.

Менеджмент находится на финальной стадии разработки новой стратегии развития и планирует представить её в 2024 году.

Акции М.Видео (MCX:) сейчас по-прежнему не интересны для покупок, поскольку в секторе ретейла есть более стабильные истории роста, а облигации (RU000A103117) с погашением 18 апреля 2024 года торгуются с доходностью 22,6% годовых и могут быть интересными для краткосрочного размещения капитала, поскольку Центробанк РФ, скорее всего, начнёт снижать процентные ставки не раньше апрельского заседания.

Хотя в моём портфеле с давних времён находятся два других выпуска облигаций М.Видео — RU000A104ZK2 и RU000A106540 с погашением в 2024 и 2025 гг. соответственно. Которые я планирую держать вплоть до погашения.

[ad_2]

Source link