«Медвежий» рынок облигаций подошел к концу?

Опубликовано 07.11.2023 в 18:38

[ad_1]

«Медвежий» рынок облигаций наконец-то подошел к концу? Именно этот вопрос сейчас всех волнует после ноябрьского заседания FOMC, вслед за которым цены облигаций резко выросли. Как мы отмечали ранее:

«Речь Джерома Пауэлла в среду спровоцировала общее ралли акций и облигаций, когда ожидания относительно дальнейшего повышения ставок сильно снизились.

В последнем заявлении ФРС не было ничего нового. Они подтвердили, что более высокая доходность трежерис делает свою работу, способствуя замедлению экономической активности и в конечном счете инфляции.

Однако, как и ожидалось, они снова не исключили вероятность дальнейшего повышения ставок по мере необходимости».

• Пауэлл: Процесс снижения инфляции к 2% еще далек от завершения

• Пауэлл: Полный эффект от ужесточения еще не проявился

• Пауэлл: Мы не уверены в достижении позиции, необходимой для инфляции в 2%

«Учитывая, что ФРС почти не делала комментариев, которые подогрели бы ожидания относительно дальнейшего повышения ставок, рынок воспринял это как сигнал о том, что ФРС больше не будет повышать ставки. С точки зрения рынка это, конечно же, означает, что следующим шагом будет “понижение ставок”».

На фоне этого более «голубиного» тона заявлений ФРС, а также опубликованного в пятницу гораздо более слабого, чем ожидалось, отчета по занятости в США, ожидания относительно роста доходности резко снизились, вызвав рост цен на облигации.

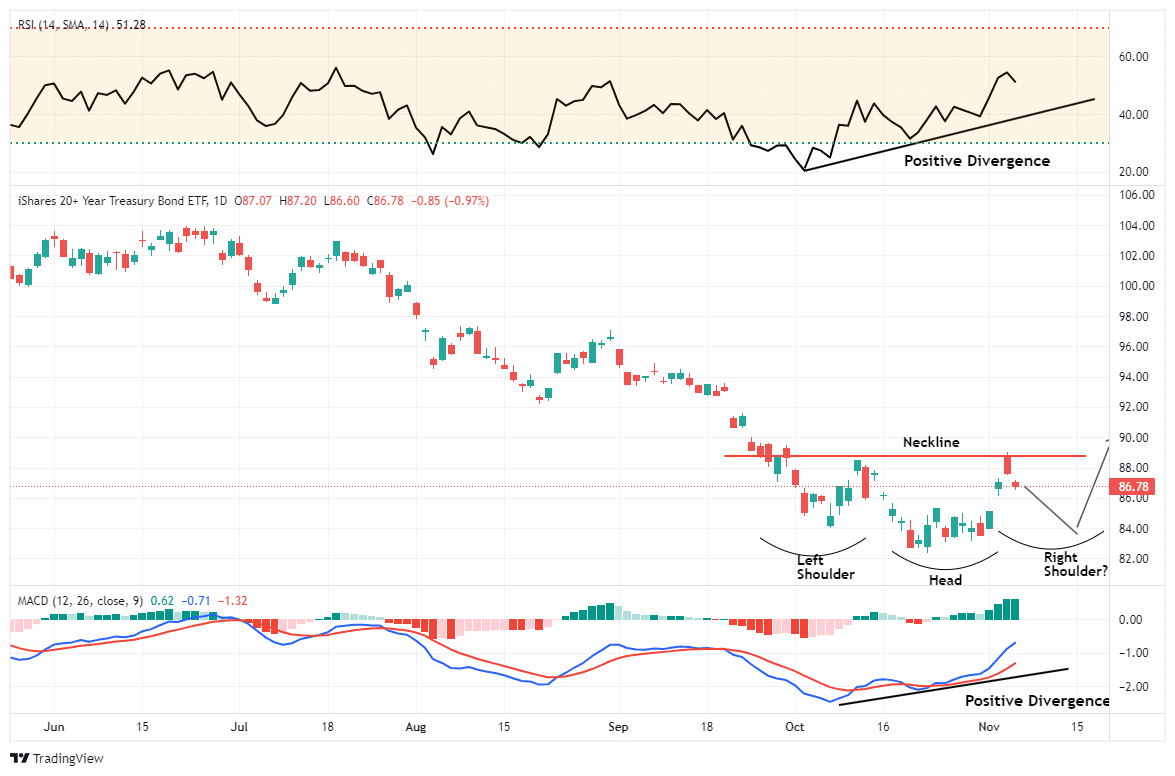

Как можно видеть, на коротком горизонте цены облигаций резко выросли к «линии шеи» потенциального паттерна разворота вверх «голова и плечи». Завершение формирования этого технического паттерна на графике биржевого фонда iShares 20+ Year Treasury Bond ETF (NASDAQ:) будет свидетельствовать в пользу роста цен облигаций. На него также указывает положительная дивергенция по «сигналу к покупке» MACD и индексу относительной силы (RSI).

TLT – дневной таймфрейм

TLT – дневной таймфрейм

В краткосрочном периоде это ралли вызывает оптимизм, но не стоит забывать о большом количестве «застрявших» держателей длинных позиций, которые будут пытаться продать свои активы по более высоким ценам. Это окажет давление на недавнее ралли, о чем можно было судить по фиксации прибыли в прошлую пятницу и в понедельник.

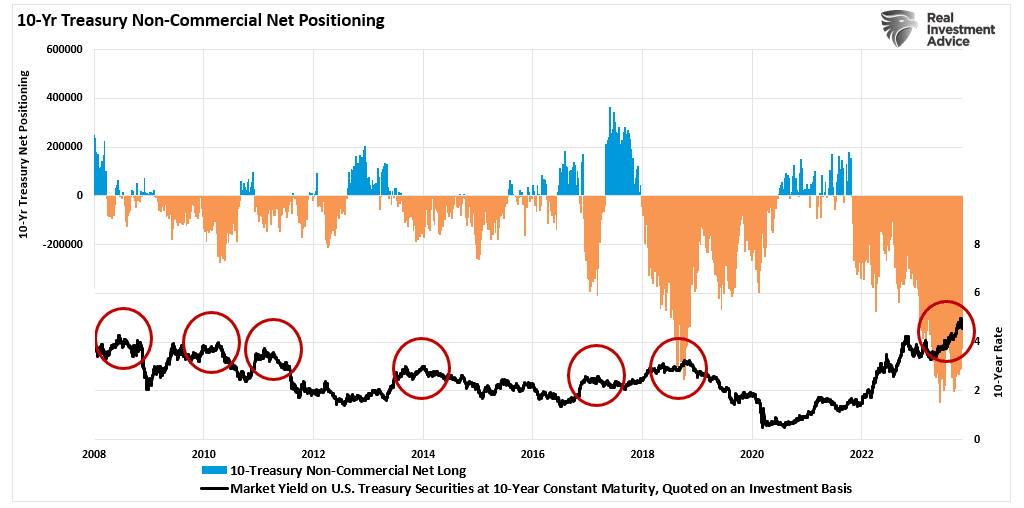

Как можно видеть выше, коррекция, при которой рынок достигнет более высокого минимума и затем совершит пробой выше «линии шеи», вероятно, подтвердит начало «бычьего» рынка облигаций. Вдобавок к этому, цены облигаций также получат поддержку от вынужденного покрытия коротких позиций по , которые профессиональные участники рынка держат в целях хеджирования.

Чистые позиции по 10-летним трежерис

Чистые позиции по 10-летним трежерис

В ближайшую пару недель, как мне кажется, доходность будет находиться в более волатильном торговом диапазоне, пока «медведи» и «быки» выясняют отношения.

При этом я согласен с тем, что недавно сказал о долгосрочных облигациях ( трежерис) Джефф Гундлах:

«На коротком горизонте мы считаем привлекательными долгосрочные трежерис в ожидании рецессии. Нисходящий тренд доходности 30-летних американских трежерис последних четырех десятилетий совершил полный разворот — менее чем за два года доходность подскочила почти на 400 базисных пунктов.

По долгосрочным облигациям произошла просадка примерно на 50%, а это означает, что теперь долгосрочные облигации могут вырасти в цене».

Технические составляющие, необходимые для завершения «медвежьего» рынка облигаций, уже имеются.

Технические составляющие для завершения «медвежьего» рынка

В краткосрочной перспективе цены облигаций с большой долей вероятности совершат откат после недавнего скачка. Тем не менее, технический и фундаментальный фон для завершения «медвежьего» рынка становится все более благоприятным.

Давайте начнем с технических факторов.

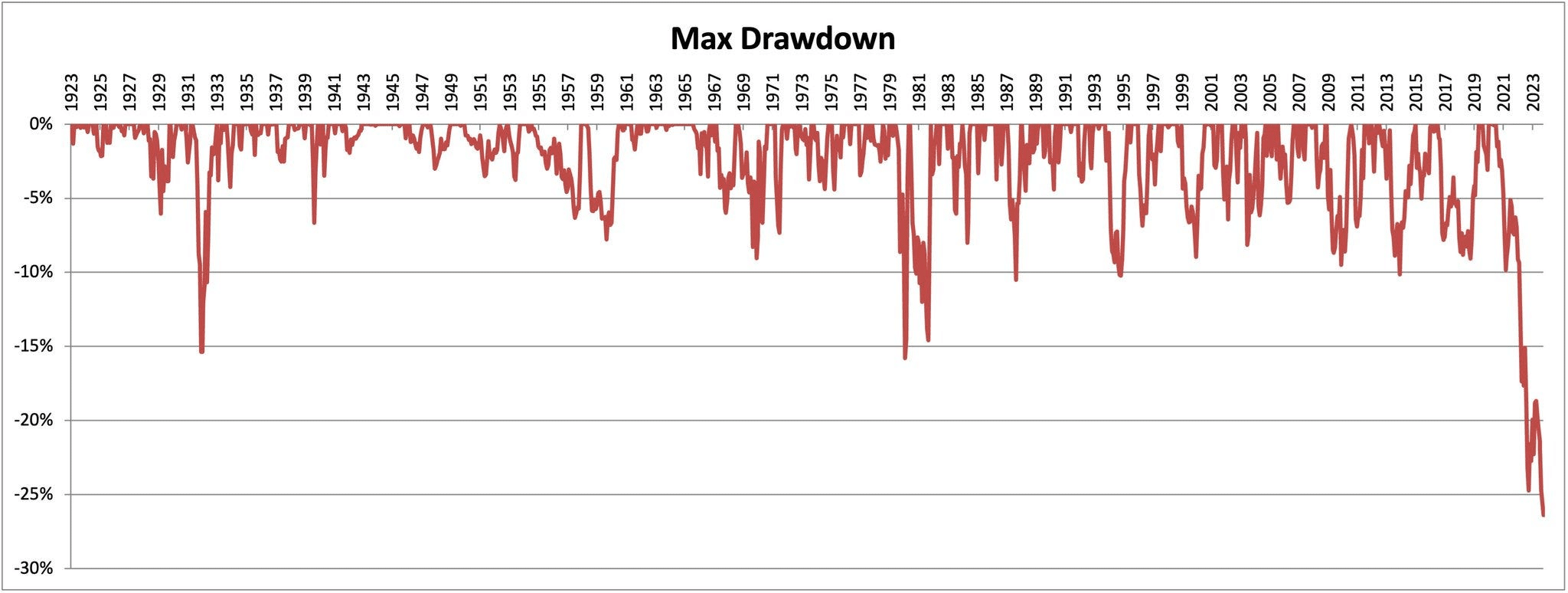

Во-первых, как можно справедливо сказать о любом активе, «то, что растет, должно снизиться», и наоборот. На текущий момент долговой рынок демонстрирует худшую за свою историю просадку.

Максимальная просадка

Максимальная просадка

С точки зрения противоположного инвестирования, когда никто не хочет владеть тем или иным активом, поскольку все считают, что цены «будут бесконечно изменяться только в одном направлении», именно тогда наступает правильный момент для покупки. История показывает, что покупки активов в период, когда на рынке, как однажды выразился Барон Ротшильд, «льется кровь», приносят инвесторам прибыль.

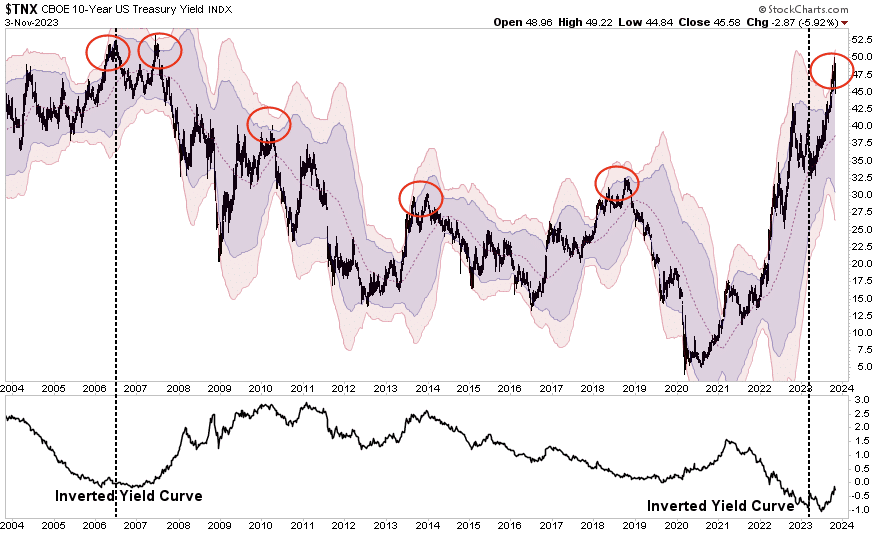

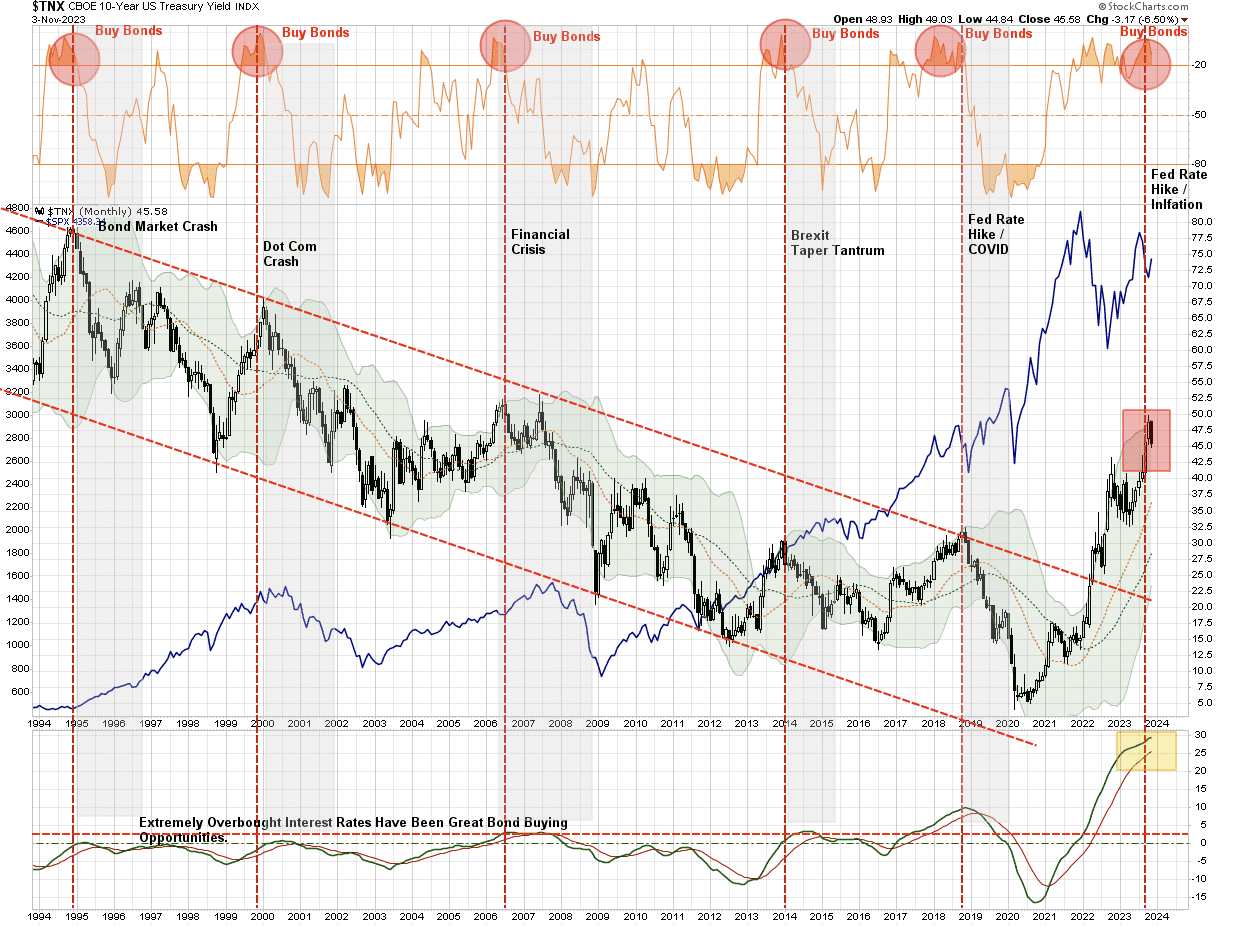

Во-вторых, если отвлечься от каждодневной волатильности, вызываемой действиями хеджеров и трейдеров, долгосрочная картина тоже говорит в пользу потенциального разворота цен облигаций. В прошлом, когда процентные ставки превышали годовую скользящую среднюю на «2 стандартных отклонения», на рынке происходил разворот.

Это было связано с конкретным финансовым событием, проблемами в экономике или иными последствиями повышения процентных ставок для экономики с большим долгом. Сейчас ставки превышают средний показатель на «3 стандартных отклонения». Чисто с технической точки зрения, подобная ситуация не может долго сохраняться, а это означает, что рано или поздно произойдет разворот.

Если мы возьмем более долгий период и используем месячные данные, мы увидим такие же экстремальные отклонения от нормы. Так, с 1994 года всякий раз, когда ставки достигали сильной перекупленности и отклонялись от долгосрочных средних значений, инвесторы получали привлекательную возможность для покупки облигаций. В этот раз, вероятно, будет так же, и банкротство Citizens Bank в минувшие выходные служит дополнительным свидетельством финансовых затруднений в экономике.

TNX — месячный таймфрейм

TNX — месячный таймфрейм

Резкое повышение доходности облигаций создало очередную историческую возможность для покупки облигаций с огромным дисконтом. Инвесторы не хотят покупать акции на дне «медвежьих» рынков. По этой же причине они не хотят покупать облигации.

Однако, как мы можем видеть выше, в прошлом одни из лучших моментов для покупки облигаций случались тогда, кода инвесторы были уверены в том, что «в этот раз все будет иначе». Реальность такова, что ставки не могут вырасти намного раньше, чем воздействие на экономический рост приведет к кризису, рецессии или «медвежьему» рынку. Именно в этом заключается проблема, если говорить об увязшей в долгах экономике.

Однако падение доходности и последующий рост цен на активы — это проблема для ФРС.

Проблема ФРС

Завершение «медвежьего» рынка облигаций — это проблема для ФРС в краткосрочном периоде, но в долгосрочном периоде оно неизбежно. В недавних выступлениях представителей ФРС и самого Джерома Пауэлла особо отмечалось, что рост доходности трежерис действует как «де-факто повышение ставок». Именно по этой причине они «взяли паузу» с дальнейшим повышением ставок, хотя инфляция все еще превышает целевой уровень 2%.

Однако снижение доходности трежерис и рост цен на акции мешают центробанку достигнуть своей цели, вызывая смягчение финансовых условий.

«Более высокие цены активов — это проявление более мягкой, а не более жесткой денежно-кредитной политики. Растущие цены активов способствуют повышению потребительской уверенности и смягчению тех самых финансовых условий, которые ФРС пытается ужесточить. Хотя в условиях повышения процентных ставок и резкого ускорения инфляции финансовые условия в последнее время ужесточились, они остаются мягкими. Пытающаяся обуздать инфляцию ФРС вряд ли считает подобную ситуацию желательной», – Real Investment Advice

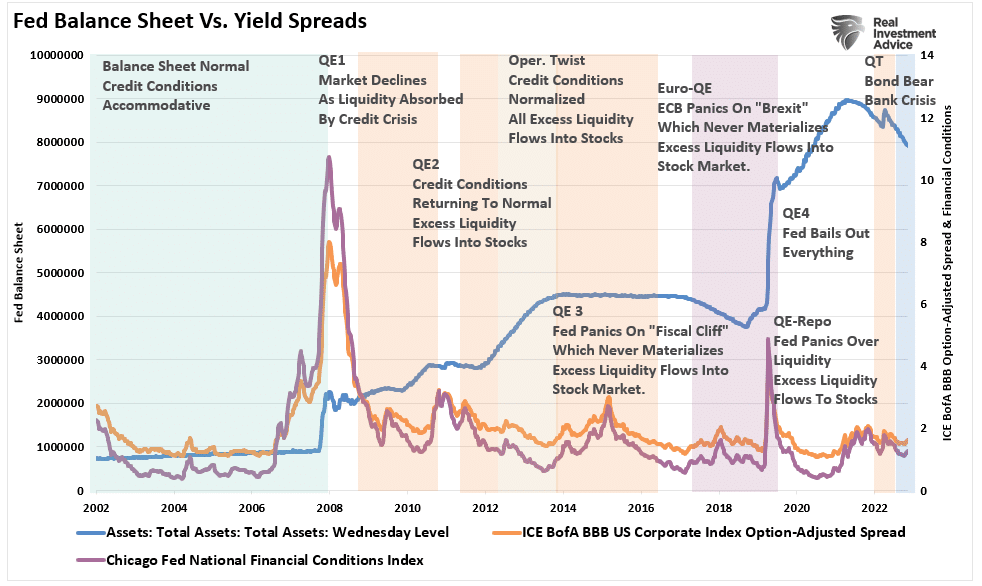

FOMC необходимы существенно более жесткие финансовые условия, чтобы темпы экономического роста замедлились, и увеличилась безработица, благодаря чему инфляция снизится в сторону целевых уровней. Ужесточение финансовых условий зависит от нескольких факторов:

— укрепление относительно других валют (да);

— повсеместное увеличение спредов на долговых рынках (нет, см. ниже);

— сокращение ликвидности (количественное ужесточение, QT);

— снижение цен акций (да, но лишь небольшая коррекция).

Баланс ФРС и спреды доходности

Баланс ФРС и спреды доходности

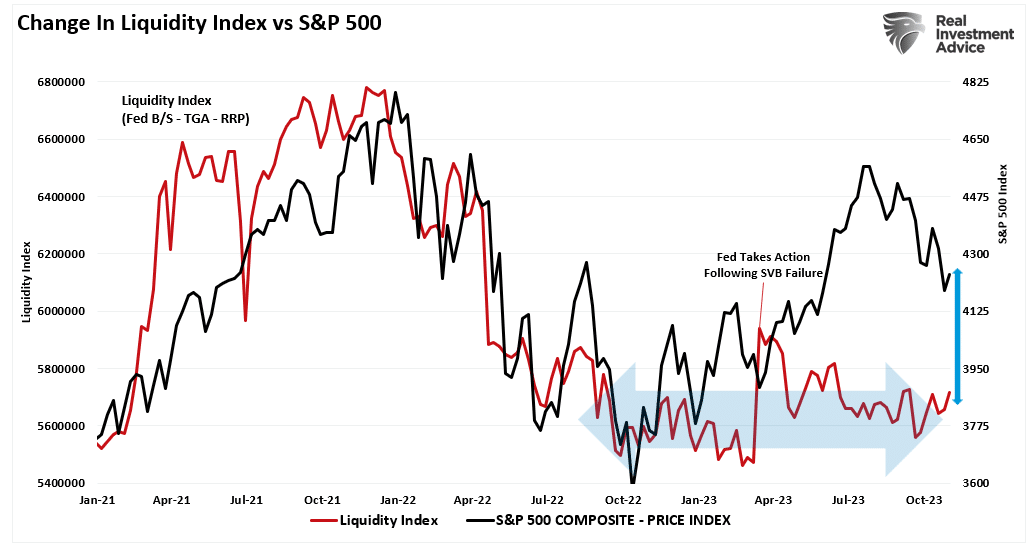

Вместе с тем, несмотря на свидетельства ужесточения финансовых условий, сильного сдавливания не происходит. Как вы можете видеть, ликвидность оставалась главным образом нейтральной в течение последнего года. Произошедшее на прошлой неделе ралли акций и облигаций нашло отражение в недавнем повышении ликвидности.

Индекс ликвидности и S&P 500

Индекс ликвидности и S&P 500

Проблема для ФРС состоит в том, что увеличение ликвидности, рост цен активов и снижение доходности трежерис уменьшают давление на потребителя. А при росте уровня потребительского доверия вырастет и потребление, повысившийся спрос затем стимулирует рост цен на активы, а этого ФРС не хочет, по крайней мере не сейчас.

Проблема ФРС может оказаться ловушкой, в которую она сама себя заманила. С одной стороны, они хотят, чтобы снижение цен активов и ослабление экономических показателей привели к замедлению инфляции. Однако центробанк НЕ хочет, чтобы в экономике произошло событие, дестабилизирующее финансовую систему. К сожалению, ФРС, возможно, скоро придется принимать очень непростое решение. Либо допустить более глубокую рецессию, чтобы обуздать инфляцию, либо понизить ставки, чтобы предотвратить разрастание кризиса в банковском секторе.

Какое решение примет центробанк — мы рано или поздно узнаем.

И тем не менее, я считаю, что казначейские облигации станут самым популярным активом среди инвесторов.

[ad_2]

Source link