Коррекция на рынке, санкции и возможности

Опубликовано 25.06.2024 в 11:18

[ad_1]

На российском рынке выдался тяжелый месяц. с конца мая снизился на ~10%, а от своих локальных максимумов на ~12%. Однако текущая коррекция не самая глубокая. В период с 2011 по 2020 средний размер коррекции был на уровне 15-20%, поэтому не исключена еще одна волна снижения.

С другой стороны, после объявления санкций на НКЦ, несмотря на весь негатив, неопределенности стало меньше. ЦБ РФ был готов к санкциям и оперативно перешел на альтернативные способы определения курса валют. В банках уже в первые дни после санкций, курс «устаканился» и находится сейчас на уровне 90-92 .

Не только санкции на НКЦ в моменте являются причиной укрепления рубля. Глобальный рынок ожидает новый цикл снижения ставки ФРС. Сейчас она находится на отметке 5,5%, но на горизонте 2-3 лет рыночные ожидания сходятся в районе 2,5%. Снижение ставки окажет положительное влияние на цены товарного рынка, в том числе на котировки нефти, , пром. металлов и т.д.

Санкционное давление, напротив, оказывает негативное влияние на бизнес компаний и как следствие, на их котировки. К примеру, вчера Группа Совкомфлот попала под санкции ЕС. Формально ничего нового не произошло, подобные ограничения действовали и ранее. Однако в общей санкционной действительности Совкомфлот получит дополнительный удар.

В связи с ограничениями на перевозку российских нефтепродуктов и других товаров, кратно выросли заказы на постройку и аренду отечественных судов для замены флота иностранных партнеров. С другой стороны, Совкомфлот испытывает трудности с поставкой комплектующих, которые заменяют на отечественные или китайские аналоги. В общем за Совкомфлотом (MCX:) стоит последить.

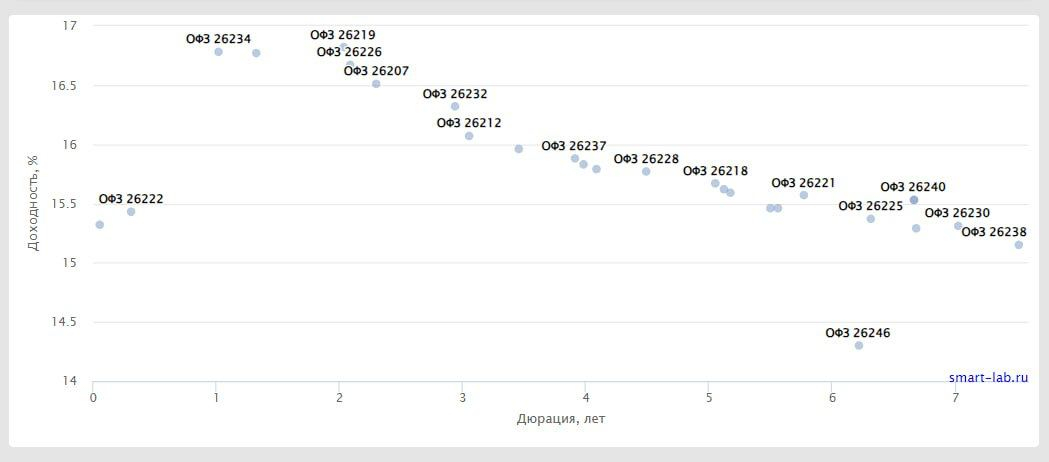

Пока на фондовом рынке идет коррекция, инвесторы в короткие облигации и фонды ликвидности получают доход на уровне 15-18% годовых. При этом индекс государственных облигаций продолжает свое пике. Сильное снижение идет в «длинных» бумагах. Так, ОФЗ с дюрацией 5-10 лет дают доходность уже ~15,5%. На котировки давит ожидание роста ключа до 17-18%. Но держим в голове, что как только ЦБ перейдет к циклу снижения, рынок облигаций может быстро развернуться и дать хорошую точку входа.

Не является инвестиционной рекомендацией

[ad_2]

Source link