Ипотечный рынок после отмены льготной программы

Опубликовано 07.08.2024 в 14:52

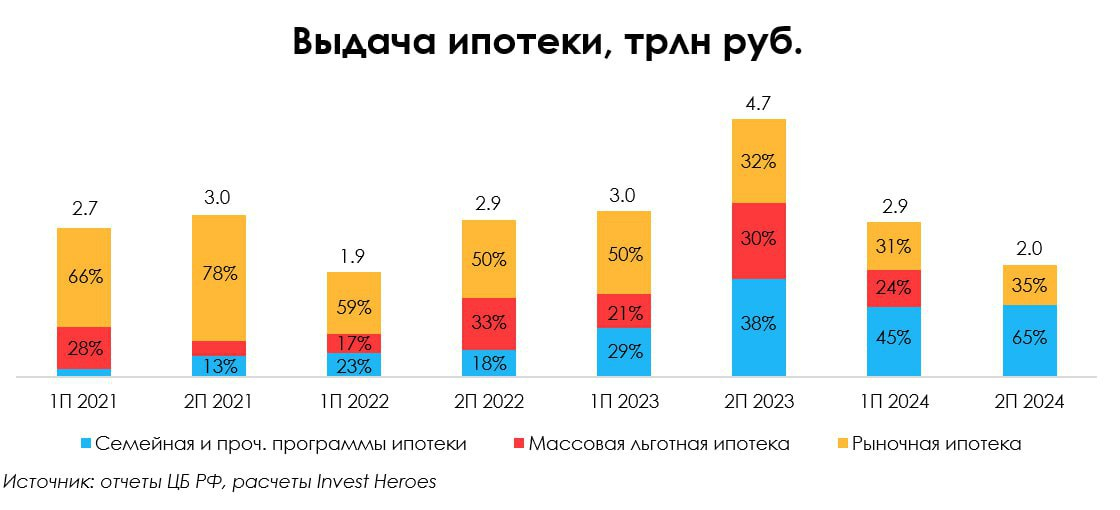

Как известно, 1 июля отменили массовую льготную программу ипотеки, которая в 1П 2024 г. составила 23,6% от выдачи всей ипотеки (в деньгах). В этом посте рассмотрим итоги ее реализации, а также оставшиеся программы ипотеки с господдержкой (в 1П 2024 г. доля от всех выдач составила 45%).

Итоги массовой льготной ипотеки

«Льготная ипотека» была запущена в 2020 году как антикризисный инструмент поддержки (в пандемию) спроса и предложения на рынке недвижимости. В общемировой практике такой инструмент — чаще краткосрочная мера поддержки (до года), чтобы не произошло перекоса на рынке. Первоначально льготная программа так и задумывалась: на срок до 7 месяцев, но впоследствии неоднократно продлевалась с измененными параметрами, исходя из макроситуации.

Основные тезисы:

— С 2020 года программой воспользовались 1,6 млн человек, взяв ипотеку на 6 трлн руб. За весь период действия программы её доля в выдачах составила около 23,7% (в 1П 2024 г. сохранилась на среднем уровне) от всей ипотеки в деньгах. Основная часть кредитов пришлась на европейский регион России (63%), что обусловлено региональной структурой строительства.

— Процентная ставка варьировалась от 6,5% до 12% (за 1П 2024 г. медианная ставка была на уровне 8%). Спред с рыночной ставкой в отдельные периоды достигал 100% (в 2 раза ниже), что сильно стимулировало спрос. Важно отметить, что это сформировало определенное давление на бюджет, так как эту разницу, увеличенную на 1,5-2,5%, банкам возмещает государство на протяжении всего кредита.

— По оценкам Дом.РФ, программа сформировала спрос на 40% от всех запусков проектов с апреля 2020 г. по июнь 2024 г. За этот период на межрегиональные сделки (покупку недвижимости жителями других регионов) пришлось около 30%. В основном покупки приходились на курортные зоны и крупные экономические центры. Судить о доле инвестиционного спроса достаточно сложно, так как не был представлен среднестатистический портрет заемщика, но по косвенным признакам она составляла не менее 6%.

В итоге застройщики получили поддержку через дополнительный спрос — задача программы выполнена. Однако ее реализацию нельзя назвать в полной мере успешной ввиду затяжного характера и безадресной поддержки (с наличием инвестиционного спроса): с начала программы цена кв. м выросла практически в 2 раза. После отмены массовой льготной ипотеки государство переключилось на проработку адресных программ поддержки с одной ипотекой в одни руки.

Адресная ипотека с господдержкой

Ниже рассмотрим ключевые доступные программы ипотеки с господдержкой, актуальные на 2024 г.:

Семейная ипотека: распространяется на семьи с детьми, где есть хотя бы один ребенок в возрасте до 6 лет (включительно). Ставка составляет 6% для всех регионов, первоначальный взнос – 20%. Для столичных регионов сумма кредита составляет 12 млн руб., для остальных – 6 млн руб. При этом есть возможность комбинировать ипотеку с рыночной (по ставке около 20%), увеличив кредит до 30 млн руб. для столичных регионов и 15 млн руб. для прочих. Можно воспользоваться только при покупке квартир на первичном рынке. Срок действия — до 2030 года.

«Дальневосточная» и «Арктическая» ипотеки: действуют в Дальневосточном федеральном округе (ДФО), распространяется на семьи, в которых супруги не достигли 36 лет, а дети (если есть) – 19 лет, на работников медицинских и образовательных заведений без ограничения по возрасту. Ставка составляет 2% (в июле Минфин предложил поднять ставки до 8%). Сумма кредита варьируется от 6 до 9 млн руб. в зависимости от метража квартиры и распространяется как на первичный, так и вторичный рынок жилья. Особенностью является то, что спустя 270 дней после совершения сделки в жилье необходимо прописаться и не менять прописку 5 лет, иначе условия договора будут нарушены и ставка будет повышена до размера ключевой на момент заключения договора, увеличенной на 4 п.п. Первоначальный взнос составляет 20%. Срок действия — до 2030 года.

ИТ-ипотека: с 1 августа обновили условия, теперь она распространяется на людей до 50 лет, работающих в IT-организациях с регистрацией от Минцифры и получением налоговых льгот. Важно, что теперь IT-организация должна быть зарегистрирована в РФ, но вне Москвы и Санкт-Петербурга, иначе не получится взять кредит. Максимальная сумма кредита – 9 млн руб. по ставке 6% с первоначальным взносом 20%. Сумму можно увеличить до 18 млн руб., комбинируя с рыночной ипотекой (по ставке около 20%). Распространяется только на первичный рынок вне Москвы и Санкт-Петербурга. Срок действия — до 2030 года.

Сельская ипотека: распространяется на населенные пункты с численностью населения до 30 тыс. Ставка от 0,1% до 3% с первоначальным взносом 20% и максимальной суммой кредита 6 млн руб. (каждый супруг может взять ипотеку на один и тот же объект, увеличив сумму кредита до 12 млн руб.). Есть необходимость оформления прописки в купленном жилье не позднее, чем через 180 дней после покупки. Срок действия неограничен.

Выводы

Завершение массовой льготной программы ипотеки приведет к общему снижению спроса на рынке, но продление Семейной ипотеки и наличие других программ с господдержкой поддержит рынок. По итогам 2024 года выдача новой ипотеки может опуститься до 4,9 трлн руб. (-37% г/г). Такое снижение также вызвано эффектом высокой базы второй половины 2023 года. По нашим оценкам, доля льготной ипотеки в выдачах останется на высоком уровне и составит порядка 65% на конец 2024 года в связи с сохраняющимися высокими рыночными ставками и превалирующей долей Семейной ипотеки.

Мы придерживаемся мнения, что застройщики будут регулировать цены через предложение, замедляя ввод проектов. Тем самым, цены останутся на текущем уровне с возможностью роста темпами около инфляции. Подробнее об этом писали в предыдущем посте.

Андрей Бардин, аналитик Invest Heroes