Инвестор из 2008 г., пожалуй, позавидовал бы инвестору из 2022 г.

Опубликовано 17.12.2022 в 00:25

Концовка 2022 года, признаем, не задалась. Декабрь перевалил через экватор, однако ни на российском рынке, ни на западных фондовых площадках предновогоднего/предрождественского ралли мы не наблюдаем. Наоборот, акции в России, а также в США и Европе растрачивают в декабре рост, реализованный в течение октября и ноября. 2022 год оказался очень непростым как для глобальных фондовых рынков в целом, так и для российского рынка, в частности. Особенно для российского рынка. Но в этой статье речь пойдет не о причинах падения акций в текущем году. Уж к декабрю то о них всем прекрасно известно. Мы поговорим о том, что чувствует инвестор в конце такого откровенно провального года. Как он видит дальнейшие перспективы?

Наверное, термин «неопределенность» будет наиболее подходящей характеристикой того, что сейчас в голове у инвесторов. К этому термину можно добавить на выбор разные прилагательные: «полная неопределенность», «тотальная неопределенность». Кому как нравится. Для кого-то из инвесторов, это новое ощущение. Для кого-то — старое, но давно забытое. Второе относится, пожалуй, к старожилам рынка, которые занимались инвестициями в 200 8 году.

Глобальный экономический кризис 2007–2009 годов начался с ипотечного кризиса в США, который обвалил рынок недвижимости. На грани банкротства оказались крупные банки и финансовые организации. Полномасштабный кризис в США затронул экономики по всему миру. Россия не стала исключением. Целый ряд стран до сих пор не вернулся к докризисным траекториям роста экономик и ими так и не преодолены прежние пики роста ВВП.

Считается, что известная фраза «все познается в сравнении» принадлежит немецкому философу Фридриху Ницше. Пусть будет он — не жалко. Фраза все равно хорошая, кто бы ее ни сказал первым.

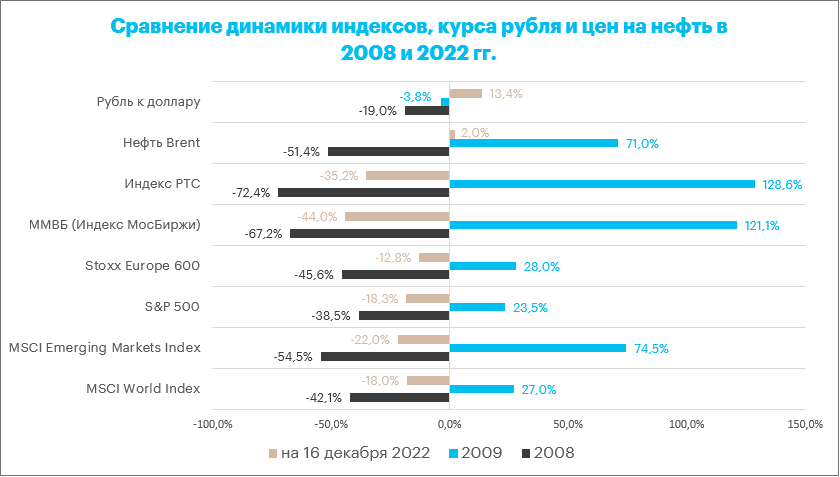

Мы составили наглядную диаграмму, позволяющую сравнить в разрезе глобальных рынков итоги 2008 года, текущие итоги 2022 года, а также итоги 2009 года.

Глобальный индекс акций MSCI в. 2008 году упал в процентах в 2 раза сильнее, чем в текущем. Темпы снижения российских фондовых индексов ( и ММВБ) были более высокими, нежели темпы падения индекса развивающихся рынков . Отметим, что в 2008 году рубль обесценился к доллару примерно на 20% на фоне 50-процентного падения цен на нефть. В 2022 году рубль укрепился к доллару благодаря мерам на ограничение движения капитала, которые ввел Банк России. Нефть в текущем году растеряла к декабрю большую часть своих достижений, но за 2 недели до конца года остается в минимальном плюсе. Но тем не менее просадка по индексу РТС и Индексу МосБиржи в 2022 году все равно более существенная, нежели просадка по индексу MSCI Emerging Markets (NYSE:). Сказывается геополитическая премия.

О чем говорит эта диаграмма? Наверное, о том, что инвестор из декабря 2008 года мог бы сказать своему визави из 2022 года — бывало и хуже. Действительно, бывало.

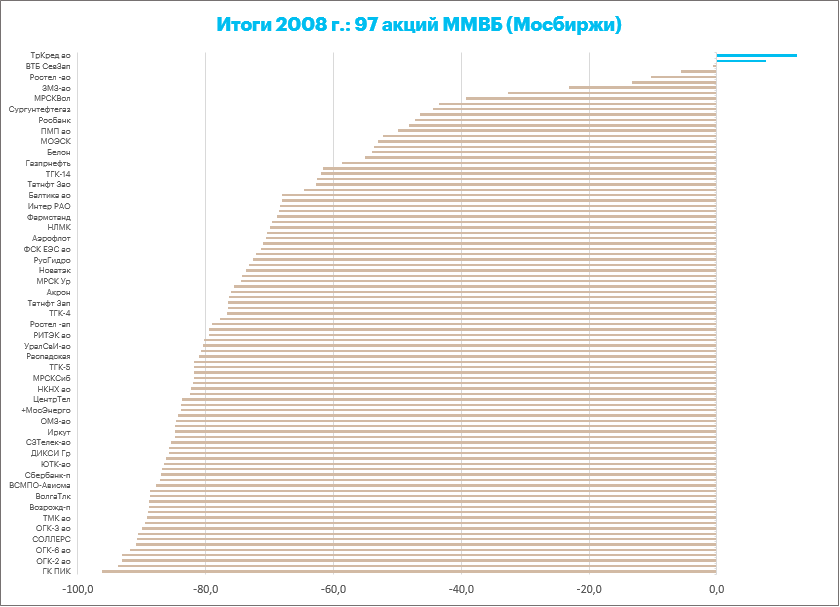

На следующей диаграмме отражена итоговая за 2008 год динамика в процентах 97 наиболее ликвидных акций ММВБ.

Драматичный обвал. Только 2 бумаги завершили год в плюсе: ТрансКредитБанк (TCNB) и «Московская теплосетевая компания» (MSSV). Особенно впечатляюще выглядит обвал акций девелоперов «ПИК» (PIKK) и «ЛСР» (LSRG), если сравнивать падение этих акций в 2008 и 2022 году. Инвесторы, которые в конце 2008 года держали в своих портфелях акции ОГК-2 (MCX:), «Соллерс» (SVAV), «ВСМПО-Ависма» (VSMO) и префы Сбербанка (MCX:) (SBERP), пожалуй, позавидовали бы тем, у кого эти бумаги в портфеле в конце 2022 года.

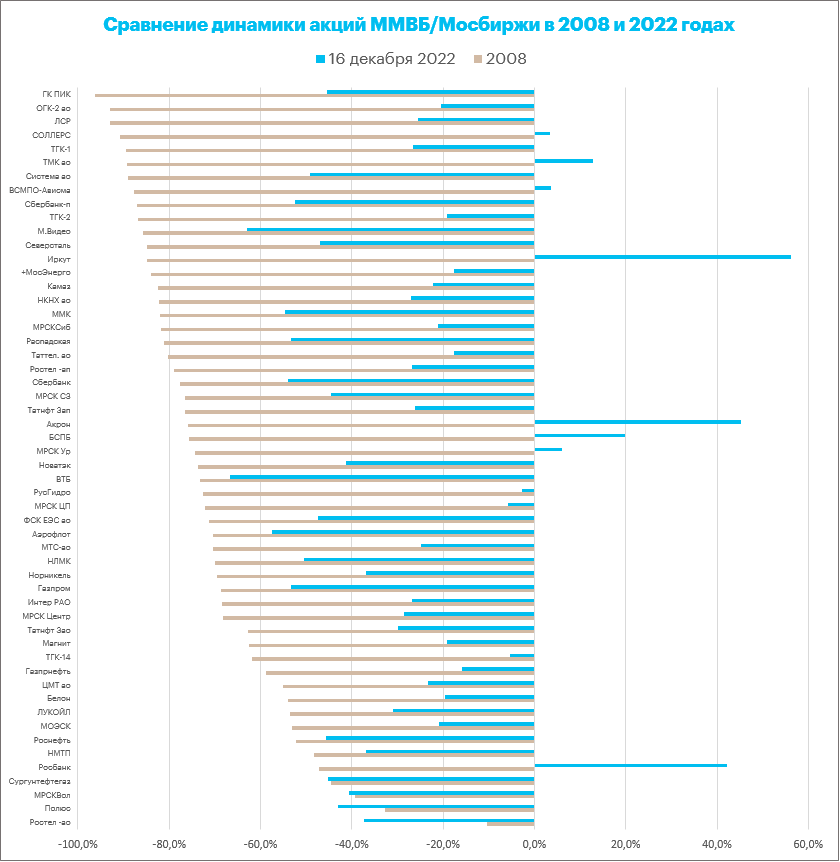

Для наглядного сопоставления мы на одной диаграмме отобразили итоги 2008 и 2022 года для наиболее ликвидных акций, которые торговались тогда и торгуются сейчас.

Как видно, только «Ростелеком»-ао (RTKM), «Полюс» (MCX:), «Россети Волга» (MRKV (MCX:)) и «Сургутнефтегаз»-ао (SNGS) в 2022 году по динамике выглядят хуже своих же результатов 2008 года. Однако в превалирующем большинстве остальные акции в текущем году смотрятся принципиально сильнее, чем 14 лет назад. Особенно отметим 45-процентный рост в 2022 году акций «Акрона» (MCX:) (AKRN, бумага завершает ростом 6-й год подряд). В 2008-м они упали в цене на 76%.

Резюме

Неопределенность обезоруживает. Неопределенность после обвала рынка — обезоруживает вдвойне. История вовсе не обещает, что акции в 2023 году смогут продемонстрировать «камбэк», подобный тому, каким он был в 2009 году, когда индексы РТС и ММВБ подскочили более чем в 2 раза (индекс MSCI Emerging Markets в 2009 г. вырос на 74,5%).

В 2008 году число активных инвесторов — физических лиц на ММВБ составляло 13–14% от числа уникальных клиентов фондовой площадки. Доля частных инвесторов в объёме торгов акциями в ноябре 2022 г. составила 80,2%. Число физических лиц, имеющих брокерские счета на Московской бирже, по итогам ноября 2022 г. достигло 22,6 млн, ими открыто 37,9 млн счетов. В 2008 году на рынке ценных бумаг ММВБ имели счета около 560 тыс. частных инвесторов. Институциональные инвесторы обычно выкупают акции на падении. Они сглаживают волатильность рынка. Сейчас — это очевидная проблема.

Тем не менее российские акции выглядят дешево даже с учетом геополитической премии. Рубль устойчив, а цены на нефть почти в 2 раза выше, чем в конце 2008 года. Прямые параллели между 2022 и 2008 годом все же не очень уместны, но объективно, бывали периоды и похуже и, как нам кажется, для инвестора в декабре 2022 года тучи на горизонте выглядят куда менее грозными, нежели это было в конце 2008 года.

Наш взгляд на перспективы российского фондового рынка в 2023 году в целом оптимистичный. По прогнозам «Открытие Research», в следующем году способен продемонстрировать рост до 2700 пунктов (+28% к текущим уровням). По индексу РТС на горизонте 12 месяцев мы ожидаем увидеть рост до 1150 пунктов (+11% к текущим значениям).