Евро на пороге торговой войны

Опубликовано 19.09.2023 в 10:58

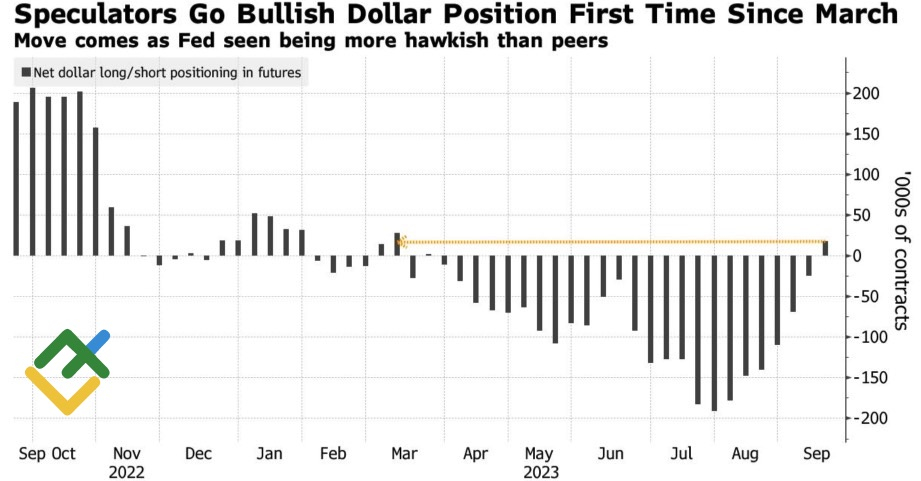

Ничто не вечно под Луной. Когда евро отмечается худшей в истории 9-недельной серией поражений, а хедж-фонды наращивают длинные позиции по доллару США 6 из 7 последних пятидневок, невольно думаешь, когда же начнется откат? Спекулянты – обычные люди, им не чужды эмоции. Жадность уступает место Страху. К тому же многие «медвежьи» факторы уже учтены в котировках . Однако не было бы хуже. Не возникли бы новые поводы для продаж.

Впервые с марта хедж-фонды стали «быками» по гринбэку против 8 основных мировых валют. Против денежных единиц G10, и их спекулятивные позиции вот-вот выйдут из красной зоны, чего не случалось с ноября. Дивергенция в экономическом росте и американская исключительность верой и правдой служили «медведям» по EUR/USD. Но достаточно ли этого, чтобы пара вернулась к паритету?

Динамика спекулятивных позиций по доллару США

Хедж-фонды и доллар США

Хедж-фонды и доллар США

Одним из главных козырей гринбэка является вера инвесторов в мягкую посадку экономики США в то время, как европейская погрязла в стагфляции. Однако накануне рецессий 1990, 2001 и 2007 многие специалисты с Уолл-Стрит также говорили о мягкой посадке. Для ее достижения требуется немало удачи. Устойчивость Штатов к монетарной рестрикции ФРС в конечном итоге приводит к новому всплеску . Напротив, все, что снижает спрос, провоцирует рост . Этот процесс сложно остановить, если он уже начался.

Таким образом, Федрезерв может временно достигнуть мягкой посадки, но вряд ли он задержит ее надолго. Рецессии быть. Вероятнее всего, в 2024. В следующем году уже не будет так же доминировать на Forex, как раньше. При этом рынки растут или падают на ожиданиях, и вера в низложение короля способна аукнуться ростом EUR/USD в четвертом квартале. Если, конечно, у «медведей» по евро не возникнут новые козыри.

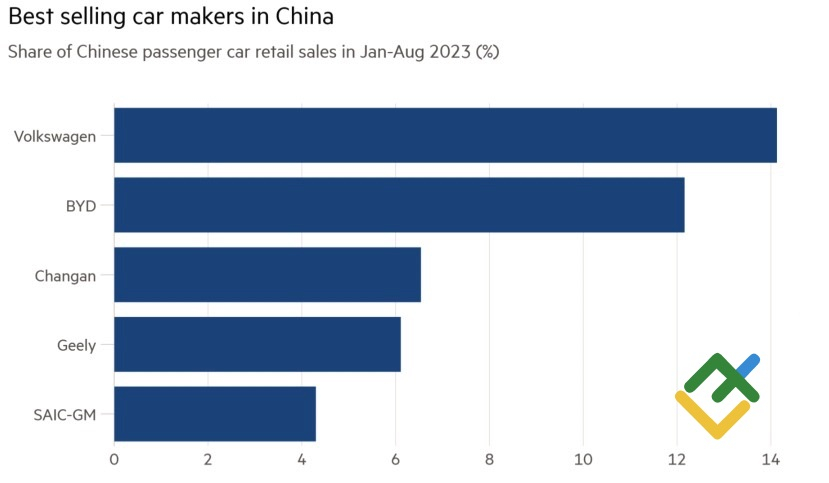

После досудебного разбирательства Брюсселя в отношении китайских электромобилей немецкие производители сидят как на иголках. В Европе растет беспокойство, что ранее втянутый в торговую войну с Вашингтоном Пекин может применить собственные карательные меры против автопрома ЕС. Volkswagen (ETR:) продает 40% своей продукции в Поднебесную, Mercedes Benz (ETR:) – 37%, другие компании недалеко ушли. Введение импортных пошлин станет таким же ударом по еврозоне, как отключение российского газа в 2022.

Доля продаж произведенных в Китае автомобилей

Продажи авто в Китае

Продажи авто в Китае

А ведь на стороне «медведей» по EUR/USD играет и такой фактор, как неудержимо растущая нефть. Мало того, что приближающийся к отметке $100 за баррель раздувает инфляцию в США, заставляя ФРС держать руку на пульсе в деле дальнейшего повышения ставок, он наносит удар по еврозоне как импортеру сырьевых товаров.

Таким образом, «быкам» по EUR/USD и хочется, и колется. Они мечтают попасть в поток закрытия спекулятивных шортов, однако опасаются новых «медвежьих» драйверов евро. В такой ситуации требуется сигнал, и он наверняка поступит от ФРС. Пока же имеет смысл побыть вне рынка.