Евро может вновь подешеветь до 0,98 относительно доллара

Опубликовано 28.10.2022 в 08:31

· ЕЦБ рассчитывает на то, что рецессия в Европе поможет ему взять контроль над инфляцией.

· ВВП США в 3 квартале 2022 г. оказался лучше прогнозов. Теперь в фокусе заседание ФРС и промежуточные выборы в США.

· Рубль стабилизировался в узком диапазоне относительно доллара. Продавцы рубля хотят 60, а покупатели 64 за единицу американской валюты.

Валюты G10

Иена по итогам четверга стала самой сильной валютой Большой десятки. Доллар подорожал против всех конкурентов группы G10, кроме . Лидерами снижения стала группа европейских валют, наиболее чувствительных к изменению перспектив дифференциала процентных ставок — датская крона (-1,2%), евро (-1,16%), (-1%).

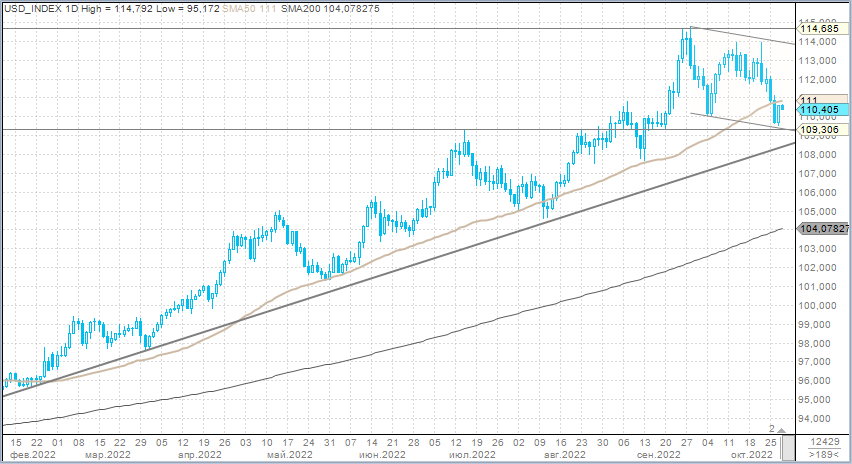

Индекс доллара в рамках коррекции от максимумов 28 сентября до минимумов 4 октября снизился на 4,1%. Затем была вторая коррекция от максимумов 21 октября до минимумов 27 октября — просадка на 3,9%. В итоге DXY достигал минимального значения с 20 сентября на уровне 109,54, но затем в четверг резко отскочил до 110,56. Напомним, в наших комментариях по валютному рынку в начале недели мы как раз указывали на риски коррекции доллара, обозначая диапазон колебаний от 113 до 110 п. Затем мы подчеркнули, что индекс доллара может снизиться до 109,50, но при этом неделю он завершит выше 110 пунктов. Пока именно такой сценарий мы и наблюдаем.

Четверг, пожалуй, был наиболее важным днем недели для валютного рынка: итоги заседания ЕЦБ, предварительные данные по ВВП США в 3 квартале.

Решение по ставкам ЕЦБ

ЕЦБ повысил три своих ключевых ставки на 75 б.п. (каждую, как и ожидалось), доведя уровень ставок до максимума за более чем 10 лет. Депозитная ставка теперь 1,5%, ставка рефинансирования 2%, ставка маржинального кредитования 2,25%. Мы склоняемся к выводу, что ЕЦБ на следующем заседании 15 декабря повысит ключевую ставку не на 75 б.п., а на 50 б.п. В феврале (январское заседание не запланировано) ставка будет повышена на 25 б.п. и, похоже, на этом цикл ужесточения в еврозоне достигнет пика. Хотя трейдеры рынка свопов не согласны с такой точкой зрения. Они предполагают пик ставок на уровне 2,5% в середине 2023 года.

Наши аргументы. В заключительной инструкции, опубликованной в четверг после повышения ставок, говорилось, что Совет управляющих ЕЦБ уже добился существенного прогресса в отказе от стимулирующей денежно-кредитной политики. Из текста исчезло упоминание о том, что ставки будут повышены на следующих нескольких заседаниях. На пресс-конференции глава ЕЦБ Кристин Лагард отметила, что, принимая решение по ставкам, Совет учитывает 3 фактора: инфляционный прогноз, принятые до этого решения в отношении ДКП, временной лаг, с которым повышение ставок начинает оказывать влияние на экономику. Также комментарии Лагард повысили риск более глубокой рецессии в Европе, поскольку она отметила, что экономическая активность в еврозоне, вероятно, существенно замедлилась в 3 квартале 2022 г.

Исходя из вышесказанного мы приходим к нескольким выводам. Во-первых, экономическое положение еврозоны попросту не позволяет ЕЦБ вести аналогичный ФРС агрессивный цикл повышения ставок. Иначе ЦБ Европы обрушит экономику раньше, чем дорогие энергоносители. Во-вторых, подразумевая временной лаг влияния повышения ставок на экономику и неизбежность скорой рецессии, ЕЦБ делает ставку на то, что рецессия внесет существенный вклад в замедление инфляции. Ее нужно просто дождаться, а ждать придется недолго. В-третьих, Совет управляющих анонсировал декабрьское заседание, как точку, когда будет обсуждаться так называемое количественное ужесточение. Именно в декабре ЕЦБ будет решать, когда он начнет сокращать активы на своем балансе. А раньше Кристин Лагард четко подчеркивала, что количественное ужесточение начнется после завершения процесса нормализации процентных ставок. Соответственно, мы полагаем, что ЕЦБ начнет замедлять темпы повышения ставок, выйдет на пик в феврале, а в марте может начать сокращать баланс.

Хотелось бы отметить очень сильное сужение спредов между периферийными облигациями и германским бенчмарком. Спред 10-летних облигаций Испании и 10-летних облигаций Германии сократился до 104 б.п. Это минимумы лета. Спред 10-летних облигаций Италия/Германия снизился до 204 б.п. Это также минимумы с середины июля. Европейский долговой рынок делает ставку на то, что цикл повышения ставок ЕЦБ будет менее агрессивным, нежели ожидалось ранее, что согласуется с нашей точкой зрения на этот счет. Напомним, еще в начале текущей недели рынок свопов подразумевал рост депозитной ставки до 3% в 2023 году. А сейчас уже пик подразумевается на уровне 2,5%.

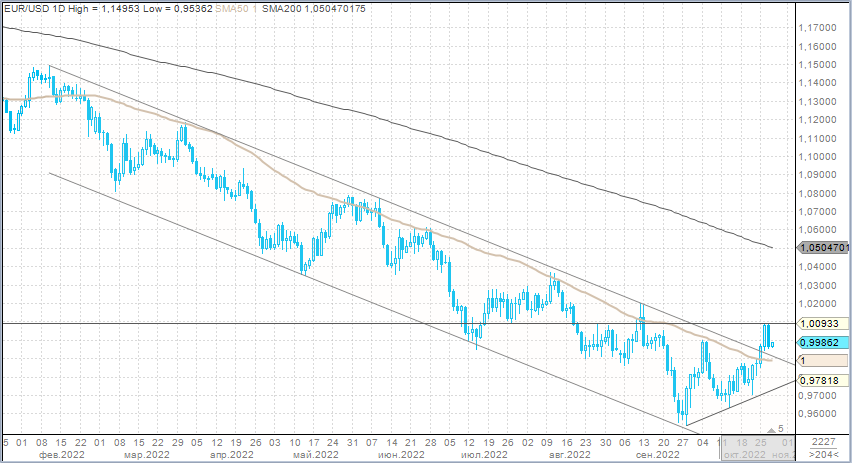

Евро, который накануне взлетел по отношению к доллару до максимума с 13 сентября на уровне 1,0093, а затем вернулся ниже паритета, может продолжить снижение до 0,9800.

ВВП США

ВВП США в 3 квартале 2022 года вырос на 2,6% кв/кв, прервав квартальную серию снижения (-1,6% кв/кв в 1 квартале, -0,6% кв/кв во 2 квартале). Консенсус-прогноз экономистов подразумевал показатель в третьей квартальной четверти на уровне +2,4% кв/кв, но фактические цифры превзошли прогнозные оценки. Экономика США носит ярко выраженный потребительский характер, а личное потребление вносит наибольший вклад в рост экономики. Этот показатель вырос в 3 квартале на 1,4%, существенно превзойдя прогнозные оценки (+1% кв/кв), но все-таки оказавшись ниже показателя во 2 квартале на уровне +2%.

Что должно настораживать ФРС — инвестиции в рынок недвижимости сократились более чем на 26%. Процентные ставки по 30-летним ипотечным кредитам (фиксированная ставка) достигли 7% годовых, и, по всей видимости, будут продолжать увеличиваться. Жилье для домохозяйств объективно стало менее доступным. Это резко снизило спрос. Ежемесячный платеж по ипотеке за средний построенный дом вырос с 983 долларов в марте 2020 года до 2110 долларов сейчас. Соответственно, для некоторых американцев ипотека уже перестала быть доступной.

Мы видим, что компоненты ВВП, чувствительные к динамике процентных ставок, демонстрируют негативную динамику. Но будет ли это для ФРС причиной для того, чтобы отказаться от агрессивного цикла ужесточения денежно-кредитной политики? На наш взгляд, не будет. Тем не менее после публикации данных по экономическому росту рынок фьючерсов на ставку по федеральным фондам стал более уверен в том, что ФРС в декабре повысит ставку не на 75 б.п., а на 50 б.п. Хотя по итогам заседания 2 ноября (на следующей неделе) рынок все еще уверенно ожидает повышение на 0,75 до диапазона 3,75–4,00%.

Перспективы доллара

Мы сохраняем среднесрочный позитивный взгляд на доллар. Пока не видим факторов, которые могли бы сигнализировать разворот бычьего тренда. Чиновники ФРС неоднократно заявляли, что желают видеть убедительные доказательства замедления инфляции прежде, чем они задумаются прекратить цикл повышения ставок. Даже если ФРС замедлит темпы повышения ставок в декабре с 75 до 50 б.п., это не означает, что пик повышения ставок в 2023 году будет ниже. Просто к нему Федрезерв придет более медленным темпом. Меж тем экономики конкурентов США не позволяют продолжать реализовывать агрессивный цикл. Резервный банк Австралии, Банк Канады уже сократили темпы повышения. Есть все основания для такого решения у ЕЦБ. Поэтому дифференциал ставок пока будет продолжать оказывать поддержку доллару. В краткосрочной перспективе до заседания Комитета по открытым рынкам в следующую среду доллар может сохранять диапазон. После заседания ФРС рынок сконцентрируется на промежуточных выборах в США 11 ноября. Победа республиканцев или же демократов неочевидна. Фактор неопределенности будет оказывать поддержку валюте США. Считаем, что нижняя сторона по может быть ограничена уровнем 109 пунктов. Верхняя сторона — уровнем 113 пунктов.

Российский рубль

Рубль в четверг символически укрепился против доллара, евро и юаня.

· Торговый объем в паре доллар/рубль составил 81,3 млрд рублей по сравнению с 99 млрд рублей в предыдущий торговый день.

· Торговый объем в паре евро/рубль составил 47,9 млрд рублей против 39,8 млрд рублей в предыдущий день. Минимальный объем с 27 сентября.

· Торговый объем в паре юань/рубль составил 61 млрд рублей против 66,7 млрд рублей в предыдущий день.

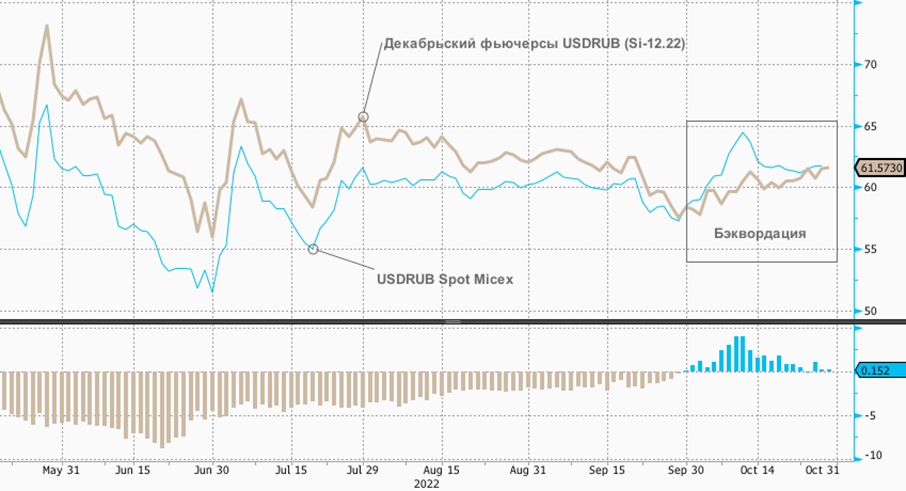

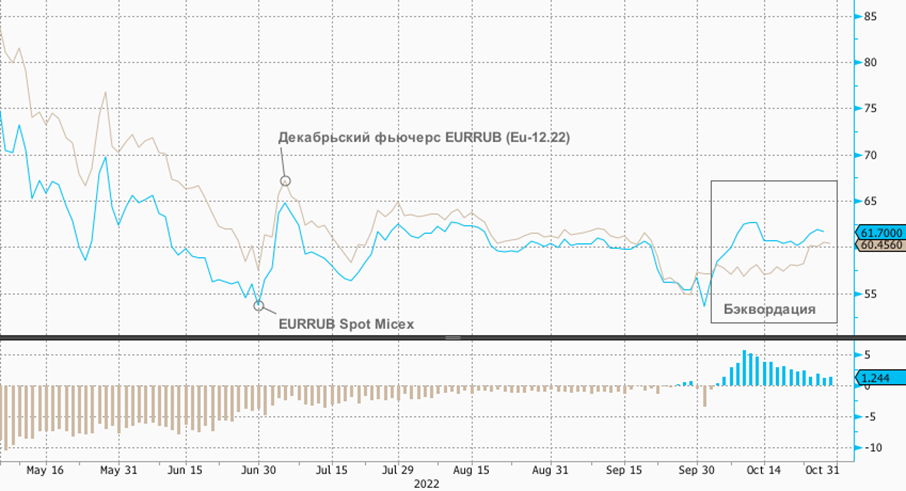

с 17 октября (9 торговых дней подряд) сохраняет диапазон 61–62 рубля за доллар. в том же периоде держит диапазон 60–62 рубля за евро.

Стабилизация рубля, с одной стороны, отражает безыдейность торговли по факту отсутствия сильных драйверов для роста или падения российской валюты, с другой стороны, в некотором смысле равновесное значение в текущей ситуации. Покупатели валюты желают курс ближе к 60, продавцы — ближе к 64 (в паре доллар/рубль). На наш взгляд, завершит консолидацию скорее попытка укрепления рубля до уровня 60 за доллар, нежели движение выше 62,00.

Бэквордация между спотом и фьючерсом сохраняется как в долларе, так и в евро. При этом в паре USDRUB она практически растворилась, в первой половине октября достигала 4 рублей (это по ценам закрытия, в течение дня была и выше 6 рублей), сейчас же около 15 копеек. В паре EURRUB бэквордация все еще более ярко выраженная, составляет около 1,2 рубля.

Ситуация, с одной стороны, может отражать сохраняющиеся риски санкций против НКЦ, которые кардинально изменят процесс биржевой торговли валютой. С другой стороны, сокращение поставок газа в Европу и товарооборота с ЕС может отражать дополнительную слабость евро во фьючерсе. Все-таки доллар наиболее популярен в международных расчётах, которые экономические агенты из РФ ведут с Турцией и другими представителями дружественных стран.

С другой стороны, запрет на короткие позиции в токсичных валютах не позволял зафиксировать прибыль от продажи спота и покупки фьючерса.

Отметим, что своп USDRUB (USD000TODTOM) сократился до 1 копейки, хотя в первой половине октября мы видели высокую волатильность и своп иногда составлял -15 или даже -30 копеек. Аналогичным образом стабилизировалась ситуация и со свопом EURRUB (EUR000TODTOM). Сейчас это 3 копейки, а в первой половине октября мы видели очень высокую волатильность и иногда цен превышала -1 рубль.