Доллар должен сказать спасибо ФРС

Опубликовано 09.11.2023 в 10:46

[ad_1]

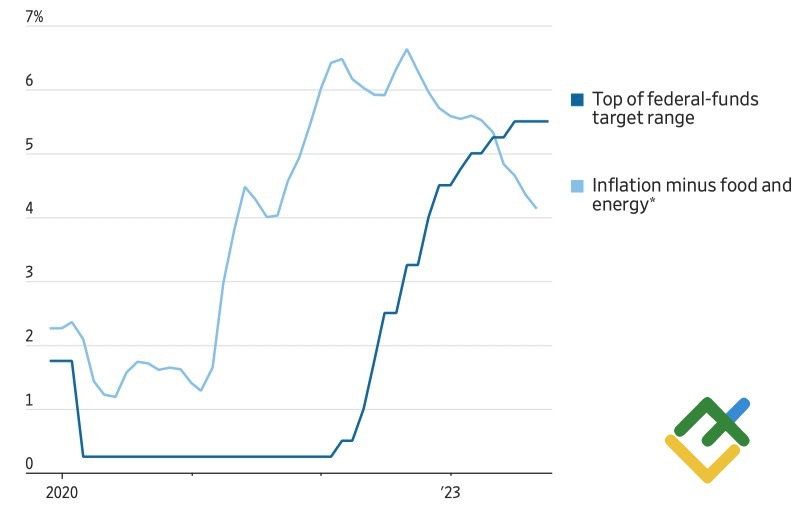

Лучше жалеть о том, что сделал, чем о том, чего не сделал. Чем ниже падают темпы роста инфляции, тем больше на рынке разговоров, что это происходит само по себе. Основная причина замедления – восстановление предложения, а не снижение спроса. Однако если бы ФРС не повышала ставки, был бы слабее, а экономика раскалилась бы до красна.

Монетарная рестрикция воздействует на спрос: повышаются ставки по кредитам, снижается их использование бизнесом и домохозяйствами, увеличиваются затраты компаний. В результате увольняются сотрудники, растет безработица, замедляются потребительские расходы и ВВП. Ничего из вышеперечисленного в США не происходит. Безработица не уходит из области полувекового минимума уже более двух лет. Расходы потребителей в третьем квартале подскочили на 4%, а валовый внутренний продукт расширился на 4,9%. Однако темпы роста инфляции все равно падают.

Динамика ставки ФРС и инфляции в США

Ставка ФРС и инфляция

Ставка ФРС и инфляция

Как только нарушенные из-за пандемии цепочки поставок полностью восстановятся, а фискальные стимулы будут истощены, инфляция может упасть ниже таргета в 2%. Потому как ставки в настоящее время на 375 б.п. выше, чем до COVID-19. Поднимать их еще выше – значит сознательно вгонять экономику в дефляцию.

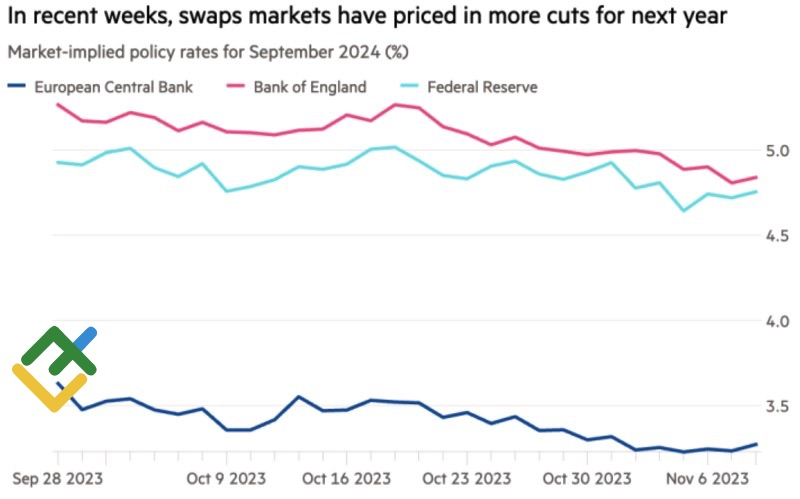

Лучшее решение – сохранить стоимость заимствований на текущем уровне и изменять ее в зависимости от поступающих данных. В первую очередь, от динамики инфляции. Продолжит она стремительно падать, нужно будет ослаблять денежно-кредитную политику. Однако не думаю, что такими быстрыми темпами, как в настоящее время прогнозирует срочный рынок.

Динамика рыночных ожиданий по ставкам центробанков

Ставки центробанков

Ставки центробанков

Nordea прогнозирует, что ФРС в 2024 сохранит ставку по федеральным фондам на отметке 5,5%, а ЕЦБ начнет снижать стоимость заимствований в июне. Тем не менее, дивергенция в монетарной политике не уронит . Евро будут поддерживать такие факторы как улучшение глобального аппетита к риску и замедление экономики США.

Действительно, если в 2023 гринбэк пользовался американской исключительностью, то в ближайшем будущем этот козырь наверняка отыграет. Сложно себе представить, чтобы Штаты продолжали оставаться такой же сильной экономикой, как сейчас. Наверняка будет замедляться.

При этом мягкая посадка в еврозоне и прогресс Китая сократят расхождение в экономическом росте и улучшат глобальный аппетит к риску. В результате EUR/USD сможет наконец выполнить прогнозы экспертов Reuters о росте пары к 1,07, 1,08 и 1,11 через 3,6 и 12 месяцев. «Бычьи» прогнозы, которым до сих пор не удавалось сбыться.

На мой взгляд, падение EUR/USD ниже 1,07 – результат испуга инвесторов по поводу потенциальной «ястребиной» риторики Джерома Пауэлла. Председатель ФРС в своем первом выступлении не говорил о денежно-кредитной политике. Не сделай он этого во второй раз, взлет котировок евро выше 1,0725 станет поводом для наращивания сформированных от 1,0665 лонгов.

[ad_2]

Source link