Доллар вывели на чистую воду

Опубликовано 29.11.2023 в 15:01

[ad_1]

Нет ничего лучше для рынков, чем подтверждение их идей. Особенно если эти идеи крамольные. Казалось бы, как можно рассчитывать на снижение ставки по федеральным фондам, если экономика США прочно стоит на ногах, а рынок труда не менее сильный, чем до пандемии? «Быки» по опасались, что чиновники FOMC своими «ястребиными» комментариями положат евро на лопатки. Однако вместо этого они придали рынку новый импульс.

Президент ФРБ Чикаго Остан Гулсби сравнил монетарную рестрикцию с приготовлением индейки. В обоих случаях есть риски переусердствовать. По мере приближения к таргету, потребность в дополнительной прожарке снижается. Иначе вы рискуете вытащить индейку из духовки в отвратительном состоянии. Явный намек на завершение цикла ужесточения денежно-кредитной политики.

Его коллега по FOMC Кристофер Уоллер пошел куда дальше. Чиновник, которого принято относить к «ястребам», заговорил о снижении ставки по федеральным фондам, если процесс дезинфляции продолжится еще несколько месяцев. Дескать, удерживать стоимость заимствований на таком высоком уровне, если PCE вернулся к целевому ориентиру в 2%, нет никакого смысла.

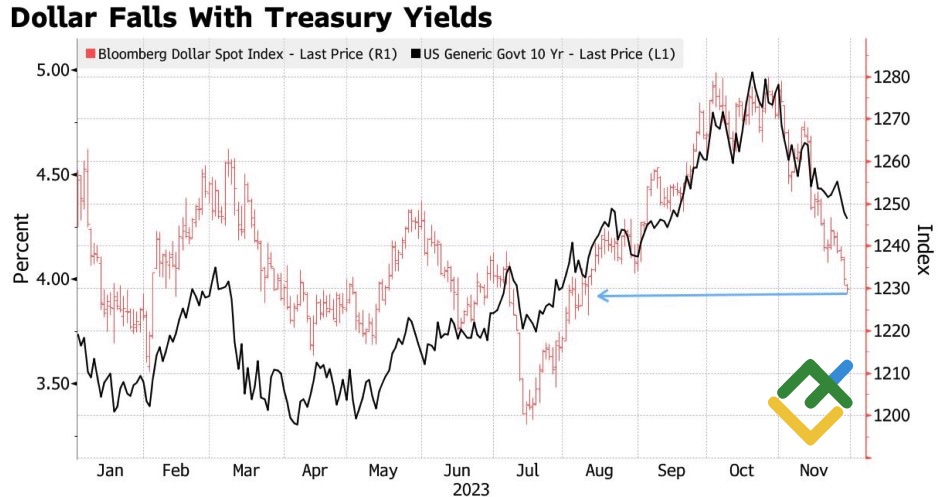

Бинго! Рынки сорвали джек-пот, ведь именно рост ослабления денежно-кредитной политики ФРС по мере замедления инфляции в США лег в основу ралли как фондовых индексов, так и EUR/USD. Шансы на снижение ставки по федеральным фондам в мае подскочили с 51% до 70%, а вероятность ее падения до 4,5% к концу 2024 выросла с 51% до 76%. рухнула, а вместе с ней и .

Динамика доходности трежерис и доллара США

Доллар и доходность

Доллар и доходность

Одновременно Кристофер Уоллер избавил рынки от страха. В предыдущих эпизодах, когда инвесторы шли против ФРС, чиновники FOMC выражали недовольство ослаблением финансовых условий. Это затрудняло борьбу центробанка с инфляцией. По мнению спикера, не стоит беспокоиться по поводу более мягких финансовых условий, так как доходность казначейских облигаций все еще выше, чем в июле, когда Федрезерв прекратил повышать ставки.

Когда «ястребы» превращаются в «голубей», а рынки получают подтверждение своим идеям и избавляются от опасений по поводу недовольства ФРС, им сложно противостоять. На самом деле центробанк может позволить себе ослабление денежно-кредитной политики, так как в условиях замедляющейся инфляции, реальные ставки окажутся чересчур высоки.

Если PCE опустится ниже 3%, реальная стоимость заимствований в более чем 2,5% ляжет тяжким бременем на экономику и, вероятнее всего, вгонит ее в рецессию. Чтобы этого не произошло, Федрезерв будет вынужден совершить «голубиный» разворот.

Теперь EUR/USD с нетерпением ожидает на исходе недели к 1 декабря. Если председатель ФРС подтвердит изменение мировоззрения центробанка, ралли основной валютной пары наберет обороты. Впрочем, до этого момента она должна пройти испытанием релизом данных по американским и . Пока евро держится выше $1,094, продолжаем покупать.

[ad_2]

Source link