Денежный рынок и заседание ЦБ по ставке

Опубликовано 24.10.2023 в 20:16

Дефицит сохраняется, но уменьшается

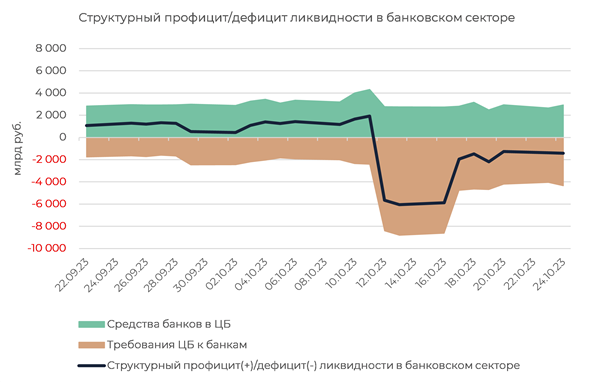

Уже почти две недели в банковском секторе сохраняется структурный дефицит ликвидности — задолженность банков по инструментам рефинансирования ЦБ превышает средства банков на депозитах у регулятора. В последние дни значение дефицита заметно сократилось по сравнению с серединой октября, составив в среднем около 1,4 трлн руб. За период с 12 по 24 октября банки более чем вдвое сократили задолженность по обеспеченным кредитам в ЦБ. Объем средств на депозитах при этом увеличился за последнее время не столь заметно.

Основная причина сохранения структурного дефицита ликвидности, вероятно, по-прежнему связана со стратегией усреднения обязательных резервов в ЦБ. В первой половине октября (сразу после окончания очередного периода усреднения) банки увеличили задолженность по обеспеченным кредитам ЦБ более чем на 6 трлн руб. и еще 1,6 трлн руб. забрали с депозитов у регулятора. На величину этих средств в совокупности банки нарастили свои остатки на корсчетах в ЦБ (+7,4 трлн руб.), вероятно, чтобы заранее выполнить требования по усреднению резервов до ожидаемого повышения ключевой ставки в конце октября.

В последующие дни величина дефицита планомерно сократилась с 5,6 до 1,4 трлн руб. на утро сегодняшнего дня. Банки постепенно забирают средства с корсчетов и погашают обеспеченные кредиты ЦБ. Это подтверждает, что дефицит ликвидности преимущественно имеет технический характер и не связан с системными проблемами.

В пик налоговых выплат не обойтись без ликвидности от казначейства

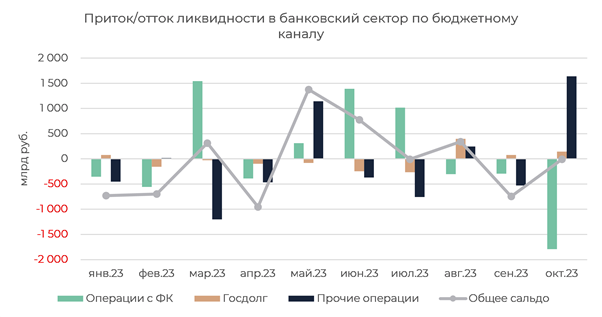

Тем не менее, если остатки на корсчетах за период с 12 по 24 октября сократились на 4,5 трлн руб., то величина дефицита уменьшилась за этот же период на 4,2 трлн руб. Помимо погашений кредитов Банка России дополнительным каналом оттока ликвидности с корсчетов стал бюджет.

За указанный период нетто-отток средств в бюджет составил почти 0,4 трлн руб. В частности, отток средств был связан с крупными погашениями по депозитам Федерального казначейства. При этом фактический объем погашений существенно больше нетто-оттока и превысил 1 трлн руб., однако в существенной мере был компенсирован встречным притоком ликвидности в рамках исполнения расходов бюджета.

В целом с начала октября сальдо операций банковского канала с бюджетом находится лишь в символическом минусе, однако отрицательная позиция наблюдается второй месяц подряд (в сентябре бюджет забрал почти 750 млрд руб.). С учетом предстоящих крупных квартальных налоговых платежей такая ситуация предполагает существенное усиление давления на ликвидную позицию сектора. Однако можно предположить, что пик налоговых выплат будет сопровождаться встречным привлечением ликвидности у Федерального казначейства.

Заседание ЦБ РФ: бюджетные планы сохраняют потребность в ужесточении ДКП; укрепление рубля и признаки охлаждения потребкредитования избавляют от необходимости повышения ключевой ставки более чем на 100 б.п.

Главным событием текущей недели станет в пятницу. Мы ожидаем повышения ключевой ставки регулятора еще на 100 б.п. — до 14% годовых. Мы полагаем, что сейчас основные усилия ЦБ будут направлены на снижение инфляции в сторону цели 4% в 2024 году. В этих условиях главным фактором в пользу дальнейшего повышения ставки является ожидаемое смягчение бюджетной политики на ближайшие годы.

Проект Федерального бюджета был одобрен уже после предыдущего заседания ЦБ в сентябре и существенно усиливает бюджетный импульс и проинфляционные риски на 2024-2026 гг. Полагаем, что до недавнего времени регулятор мог бы рассматривать и более агрессивное повышение ставки, однако теперь такая вероятность сведена к минимуму из-за резкого укрепления рубля в преддверии заседания.

Дополнительным фактором в пользу выбора менее агрессивного варианта повышения ставки является замедление темпов роста потребительского кредитования в сентябре (с 2,4% до 1,5%). Добавим, что при любом сценарии ЦБ сопроводит свое решение жестким сигналом о необходимости сохранения текущих ставок в течение длительного периода времени.