В четверг инвесторы предпочитали «Потребительский сектор» и «Электроэнергетику»

Опубликовано 25.11.2022 в 00:08

Российские акции символически подешевели по итогам торгов в четверг, 24 ноября.

На 19:00 мск:

· Индекс МосБиржи — 2 210,95 п. (-0,04%), с нач. года -41,6%

· Индекс — 1 146,28 п. (-0,10%), с нач. года -28,2%

Слабо себя чувствовали девелоперы, нефтяники и металлурги. Рынок был склонен покупать более очевидные защитные акции, концентрируясь на представителях таких секторов, как «Электроэнергетика» и «Потребительский сектор».

Внешний фон был нейтральным в день День Благодарения. Акции в Европе умеренно подорожали. В США рынки закрыты. Цветные металлы в Лондоне показывали разнонаправленную динамику при дешевеющем алюминии и дорожающей . Золото дорожало, отражая слабость доллара. Нефть стабилизировалась в диапазоне $84-$85/барр. () после резкого снижения накануне. На наш взгляд, слабость в ценах на нефть – это, с одной стороны, испарение премии за риск низкого ценового потолка для российской нефти, что повышало бы риск сокращения поставок из РФ, повышая риски дефицита предложения, с другой стороны, это риски замедления спроса со стороны Китая на фоне противоречивой ситуации с коронавирусом в стране, подразумевающей возвращение к жестким карантинам.

На 19:15 мск:

· Brent, $/бар. — 84,61 (-0,94%), с нач. года +8,8%

· WTI, $/бар. — 77,54 (-0,51%), с нач. года +3,1%

· Urals, $/бар. — 61,93 (-0,03%), с нач. года -19,4%

· Золото, $/тр. унц. — 1 756,57 (+0,39%), с нач. года -4,0%

· Серебро, $/тр. унц. — 21,50 (-0,18%), с нач. года -6,7%

· Алюминий, $/т — 2 375,00 (-0,92%), с нач. года -15,4%

· Медь, $/т — 8 044,00 (+0,49%), с нач. года -17,2%

· Никель, $/т — 26 295,00 (+0,01%) с нач. года +26,7%

Дивидендная доходность индекса МосБиржи составляет 9,7 %. Индекс торгуется с коэффициентом 3,8 к прибыли за прошедший год (P/E) и с коэффициентом 2,7 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Ключевые новости

Страны ЕС продолжают обсуждать уровень потолка цен для экспорта российской нефти. По информации Bloomberg, дискуссия идет вокруг диапазона $65–70 за баррель, но ее участники пока не могут достичь компромисса. В частности, Польша считает уровень $65 слишком высоким, тогда как Греция, которая владеет огромным танкерным флотом и является важным игроком на рынке, не хочет опускать потолок ниже $70.

В фокусе

Совет директоров «Россети Ленэнерго» (LSNG) 25 ноября обсудит рекомендации по дивидендам.

Совет директоров «Россети Московский регион» (MSRS) 25 ноября рассмотрит вопрос о рекомендации дивидендов по итогам 9 месяцев 2022 г.

Итоги российского рынка

Из 10 отраслевых индексов 5 выросли и 5 снизились по итогам дня.

Аутсайдером дня отраслевой индекс «Строительных компаний». Сектор представлен акциями 4-х девелоперов, и все они оказались в красной зоне во главе с «Самолетом».

Отраслевой индекс «Металлов и добычи» снизился на-0,4%. Золотодобытчик Polymetal (MCX:) единственный в секторе завершил основную сессию в плюсе. При этом золотодобытчик «Полюс» оказался лидером снижения в секторе. Акции PLZL выросли на 47,4% от минимумов 30 сентября и на 21% в ноябре, поэтому, несмотря на рост цен на на внешнем рынке котировки «Полюса» (MCX:) корректируются. Снижение в цветных металлах оказало давление на акции «Русала» (MCX:). При этом сталепроизводители оказались под давлением на фоне комментариев замглавы Минпромторга Виктора Евтухова. По его словам, экспорт металлургической продукции не требует господдержки, отрасль неплохо адаптировалась к новым условиям как на внутреннем рынке, так и на экспортных направлениях. Ранее сообщалось, что металлурги просили субсидии из бюджета для РЖД, чтобы монополия могла предоставить предприятиям отрасли скидки к тарифам на перевозки продукции на Дальний Восток.

В отраслевом индексе «Нефти и газа» (-0,5%) без очевидных драйверов плюсовали обычка и префы «Сургутнефтегаза» (MCX:). Остальные представители сектора были в минусе. Лидировал по темпам снижения «Новатэк» (MCX:).

Лидером дня стал индекс «Потребительского сектора» (+1,1%). Подешевел «Детский мир» и «Лента», но все остальные представители сектора оказались в плюсе. Лидировала «Инарктика» (+3,4%), а также бумаги «Соллерс Авто», «Мать и дитя» и «Русагро». Как видим, инвесторы в четверг, когда США празднуют День Благодарения, выбрали ориентированный на внутренний российский рынок потребительский сектор, но покупали не столько продуктовый ритейл типа «Магнита» (MCX:) и X5 (MCX:) Group, что являлось популярной идеей в этом году, сколько других представителей, которые по относительным меркам могли в краткосрочной перспективе смотреться излишне дешево.

Отраслевой индекс «Электроэнергетики» (+1,1%) не сильно отстал от потребительского сектора. Все энергетики завершили день в плюсе, подчеркивая повышенный спрос инвесторов на компании, ориентированные на внутренний рынок РФ. В лидерах роста в секторе были МРСК, которые могут скоро порадовать своих инвесторов двузначной дивдоходностью. Об этом ниже.

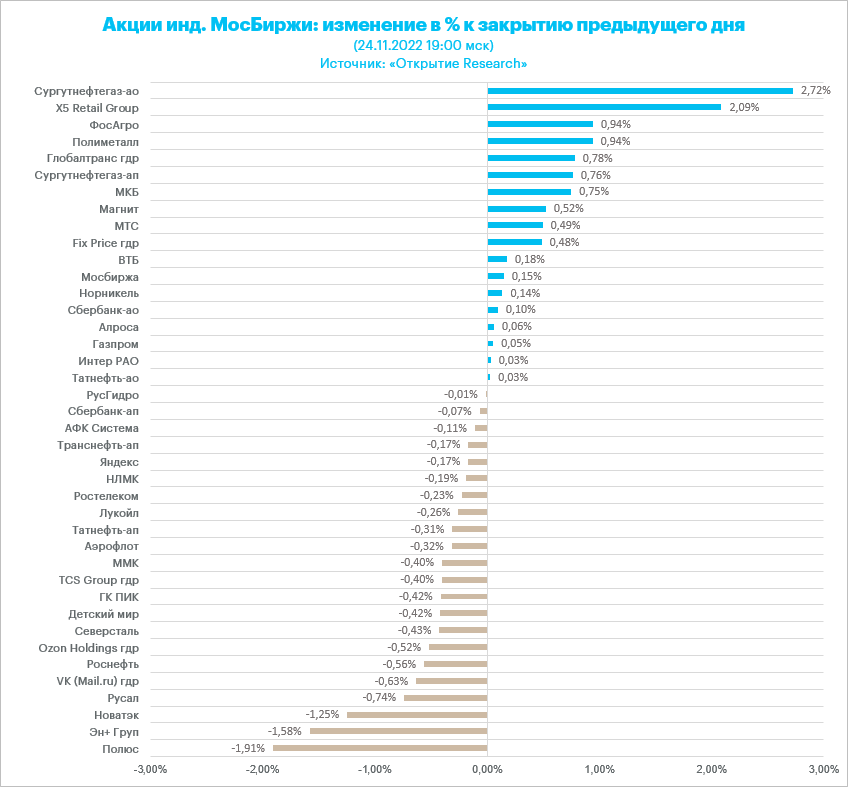

Из 40 акций индекса МосБиржи 18 подорожали и 22 подешевели по итогам дня.

92,9 % компаний индекса торгуются выше своей 50-дневной МА, 54,8 % торгуются выше своей 100-дневной МА, 40,5 % торгуются выше своей 200-дневной МА.

Корпоративные истории

· Компания «Россети Юг» (MRKY (MCX:)) опубликовала финансовые результаты (МСФО) по итогам III квартала и 9 месяцев 2022 года. Акции MRKY выросли по итогам четверг, достигая в ходе торговой сессии месячного максимума на уровне 0,03705 руб. Выручка в III квартале выросла на 4% г/г до 11,131 млрд рублей, операционная прибыль — на 22,4% г/г до 1,574 млрд рублей. Операционные расходы сократились на 1,2% г/г до 9,94 млрд рублей. Чистая прибыль за отчетный квартал составила 781,425 млн рублей, что на 21,2% меньше, чем за аналогичный период прошлого года. Показатель EBITDA составил 2,229 млрд рублей (рост на 8,1%). За 9 месяцев выручка выросла на 2,1% до 32,203 млрд рублей. Операционная прибыль снизилась на 9,1% до 3,433 млрд рублей. Операционные расходы возросли на 0,3% до 29,443 млрд рублей. Чистая прибыль уменьшилась на 43% г/г до 1,369 млрд рублей (по РСБУ -28,8% г/г до 1,415 млрд). Показатель EBITDA уменьшился на 12,5% г/г до 5,323 млрд рублей.

· «Россети Центр и Приволжье» (MRKP) также отчиталась по МСФО. В III квартале выручка +5,4% г/г до 26,063 млрд рублей, показатель EBITDA -17,6% г/г до 5,052 млрд рублей, чистая прибыль -43,3% г/г до 1,472 млрд рублей. За 9 месяцев выручка выросла на 5,3% г/г до 81,133 млрд рублей, показатель EBITDA -1,6% до 20,551 млрд рублей, чистая прибыль -17,2% до 8,041 млрд рублей.

· Среди межрегиональных распределительных компаний (МРСК) из периметра холдинга «Россети» считаем акции «Россети Центр и Приволжье» наиболее перспективной дивидендной историей, которая может быть двузначной. Помимо MRKP мы также выделяем префы «Ленэнерго» (LSNGP (MCX:)) и МОЭСК (MCX:). Здесь также дивдоходность может быть двузначной. Отметим, что максимальная ставка в рублях по вкладам 10 крупнейших банков РФ, по данным ЦБ, составила во второй половине ноября 7,06%. Поэтому консервативные инвестиции в некоторые МРСК с расчетом на дивиденды могут оказаться привлекательными для консервативных инвесторов, если исходить из доходности по вкладам или же из доходностей ОФЗ (короткие 7,4%, длинные 9,9%).

· Обыкновенные акции Сбербанка (MCX:) накануне преодолели свою среднюю цену за последние 200 дней впервые с декабря прошлого года и держаться выше, намекая на потенциал тестирования области 150-155 руб., что на 10-13% выше текущих уровней. Сбербанк к концу этого года планирует нарастить портфель кредитов девелоперам жилья до 3 трлн рублей, сообщил журналистам зампред правления банка Анатолий Попов. Сбербанк за 10 месяцев нарастил корпоративный кредитный портфель без учета валютной переоценки на 11,9% до 18 трлн рублей. Объем выдач кредитов корпоративным клиентам в октябре вернулся на уровень второго полугодия 2021 года. По итогам 2022 года выдача ипотеки банком ожидается на уровне 2,45 трлн рублей, сообщил Герман Греф. Прогноз роста портфеля ипотечного портфеля в 2023 году — +9,3% (при условии отмены программы «Господдержка-2020»). Прогноз роста ипотечного портфеля в 2022 году — +15,9%.