Внешний фон позволил российскому рынку завершить вторник минимальным ростом

Опубликовано 14.12.2022 в 07:38

Российские акции подорожали по итогам торгов во вторник, 13 декабря.

На 19:00 мск:

· Индекс МосБиржи — 2 174,38 п. (+0,06%), с нач. года -42,6%

· Индекс — 1 088,97 п. (+0,01%), с нач. года -31,8%

Рублевый индекс в первой половине дня был под давлением и снижался до минимального значения с 3 ноября. Однако внешний фон после публикации данных по потребительской инфляции в США заметно улучшился, что оказало поддержку российскому рынку акций. Основную поддержку оказал рост золотодобытчиков и производителей цветных металлов. Среди сталепроифзводителей позитивной динамикой выделялась «Северсталь». Рубль демонстрирует склонность к ослаблению против основных конкурентов (доллар, евро, ), что оказывает фоновую поддержку рынку в целом и сталеварам, в частности.

Внешний фон был позитивным для российского рынка. Акции в Европе и США продемонстрировали заметный рост после публикации данных по инфляции. Доходности казначейских облигаций резко упали по всей длине кривой. Доходность 2-летних нот снизилась до минимального значения с 6 октября на уровне 4,133%. Доходность 10-летних облигаций упала до 3,412%. достиг минимума с 16 июня на уровне 103,57 п. {{1691|Курс ев достиг нового максимума за 6 месяцев на уровне 1,0673. Цены на выросли более чем на 3%, а на спот-рынке достигло максимума с 4 июля, вновь попытавшись закрепиться выше ключевого уровня 1800/унц.

На 19:20 мск:

· Brent, $/бар. — 80,62 (+3,37%), с нач. года +3,7%

· WTI, $/бар. — 75,48 (+3,16%), с нач. года +0,4%

· Urals, $/бар. — 58,72 (+4,35%), с нач. года -23,5%

· Золото, $/тр. унц. — 1 812,00 (+1,72%), с нач. года -0,9%

· Серебро, $/тр. унц. — 23,78 (+2,01%), с нач. года +3,2%

· Алюминий, $/т — 2 469,00 (+2,28%), с нач. года -12,1%

· Медь, $/т — 8 531,00 (+1,87%), с нач. года -12,2%

· Никель, $/т — 28 760,00 (-2,57%) с нач. года +38,6%

Дивидендная доходность индекса МосБиржи составляет 9,4 %. Индекс торгуется с коэффициентом 3,6 к прибыли за прошедший год (P/E) и с коэффициентом 2,6 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

На 19:20 мск:

· EUR/USD — 1,0648 (+1,05%), с начала года -6,4%

· GBP/USD — 1,2377 (+0,88%), с начала года -8,5%

· USD/JPY — 135,08 (-1,88%), с начала года +17,4%

· Индекс доллара — 103,79 (-1,28%), с начала года +8,5%

· USD/RUB (Мосбиржа) — 62,85 (+0,08%), с начала года -16,4%

· EUR/RUB (Мосбиржа) — 67,0375 (+1,00%), с начала года -21,6%

Ключевые новости

Потребительская инфляция в США по итогам ноября демонстрирует замедление темпов роста уже 5 месяцев подряд. На базовом уровне потребительская инфляция замедляется 2 месяца подряд. Это повышает вероятность того, что ФРС удастся избежать рецессии в экономике США, добившись так называемой «мягкой посадки». Рынок фьючерсов на ставку по федеральным фондам пока предполагает повышение ставки 14 декабря на 50 б.п. и начинает закладываться на то, что на следующем заседании в феврале ФРС повысит ставку уже на 25 б.п.

Данные по инфляции в США сигнализируют: пик ценового давления пройден, что повышает вероятность «мягкой посадки» в экономике

Появились некоторые подробности механизма противодейтсвия потолку цен на российскую нефть, которые на прошлой неделе ввели страны Большой семерки (а также Австралия). Механизм должен быть в ближайшие дни изложен в соответствующем указе Президента РФ. Указ на финальной стадии. Пока конфиденциальные источники отмечают, что указ запретит продавать российскую нефть, если ее получателем будет страна, поддержавшая ценовой потолок, или если в контракте на покупку нефти есть условие ценового потолка, а также если цены близки к потолку и это не обусловлено рыночной ситуацией. Однако по слухам будет и исключение. Все запреты указа можно будет игнорировать, но только по специальному разрешению правительства РФ.

В фокусе

АФК «Система» (MCX:) планирует 15 декабря опубликовать финансовые результаты по итогам III квартала 2022 г.

«Инарктика» (ранее — «Русская аквакультура») (AQUA). 18 декабря — дата закрытия реестра акционеров для получения дивидендов за 9 месяцев 2022 г. в размере 15 руб. на акцию. Чтобы получить дивиденды, необходимо стать акционером компании до 14 декабря. Дивдоходность — около 2,4%.

«ФосАгро» (MCX:). 19 декабря — дата закрытия реестра акционеров для получения дивидендов за 9 месяцев 2022 г. в размере 318 руб. на акцию. Чтобы получить дивиденды, необходимо стать акционером компании до 15 декабря. Дивдоходность — около 5%.

«Лукойл» (MCX:). 21 декабря — дата закрытия реестра акционеров для получения дивидендов за 9 месяцев 2022 г. в размере 256 руб. на акцию и финальных дивидендов за 2021 г. в размере 537 руб. на акцию. Чтобы получить дивиденды, необходимо стать акционером компании до 19 декабря. Дивдоходность — около 5,6% и 11,7% соответственно.

Совет директоров «Газпрома» (MCX:) 20 декабря обсудит итоги работы в 2022 году и бюджет на 2023 год. Дополнительная информация может предоставить возможности для более лучшего понимания возможностей компании платить дивиденды в 2023 г.

Итоги российского рынка

Из 10 отраслевых индексов 2 выросли и 8 снизились по итогам дня.

Худшим по динамике стал отраслевой индекс «Телекоммуникаций» (-0,9%). В секторе только бумаги МГТС завершили день в плюсе. В лидерах снижения были префы «Ростелекома (RTKMP)» и акции МТС (MCX:), а их вес в индексе 74,4%.

Лидером дня стал индекс «Металлов и добычи» (+1,6%). Лучшую динамику в секторе показали акции «Северстали» (CHMF) и «Полюса» (MCX:). Под давлением в секторе были префы «Мечела» (MCX:) (MTLRP), акции «ВСМПО-Ависма» (VSMO) и «Распадской» (MCX:). Минфин проводит аналитическую работу по вопросу повышения НДПИ на железную руду и коксующийся . Цель такого налогового механизма — изъятие сверхдоходов компаний в период высоких цен. По предварительным оценкам наиболее негативное влияние это может оказать на акции угольных компаний, нежели на сталеваров.

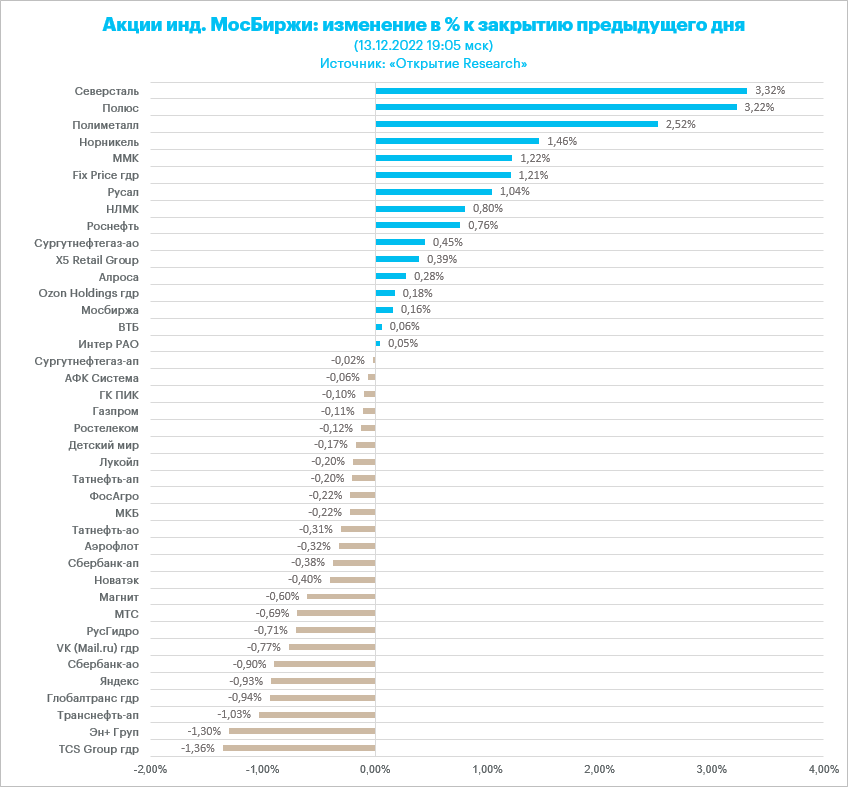

Из 40 акций индекса МосБиржи 16 подорожали и 24 подешевели по итогам дня.

66,7 % компаний индекса торгуются выше своей 50-дневной МА, 45,2 % торгуются выше своей 100-дневной МА, 40,5 % торгуются выше своей 200-дневной МА.

Корпоративные истории

Акции «Северстали» превысили максимум 8 ноября и достигли максимального значения с начала июля. Акции растут в цене 7 дней подряд. Объявленная накануне рекомендация совета директоров НЛМК (MCX:) выплатить дивиденды за 9 месяцев 2022 г. породила ожидания того, что аналогичные решения следует ждать и от других сталепроизводителей. В этом ключе дивидендные перспективы CHMF выглядят привлекательнее, чем у ММК (MCX:).

Акции «Полюса» с начала октября в русле плавной позитивной динамики на надеждах ослабления рубля в 2023 году и роста цен на золото на фоне слабости доллара.

Акции АФК «Система» дешевеют на этой неделе перед публикацией финансовых результатов компании по итогам III квартала. Основные активы «Системы» уже отчитались ранее. МТС представила неплохие результаты за третью квартальную четверть, но не выдающиеся. Основными драйверами роста выручки МТС в июле—сентябре вновь стали рост доходов от услуг связи, а также показатели вертикалей финтех и медиа, тогда как с продажами телефонов и аксессуаров в текущем году по-прежнему все грустно. При этом отчет «Сегежа» оказался слабым по итогам III квартала. Это оказывает давление на акции «Системы».