Безрассудные расходы правительства будут еще сильнее мешать рынку в новом году

Опубликовано 18.11.2023 в 22:11

Демократам пора начать беспокоиться об уровне долга и увеличивающемся дефиците. Я говорил об этой проблеме, когда президентом был еще Барак Обама. Маршалл Ауэрбак тогда писал в издании The Nation:

«Воплотить в жизнь такие прогрессивные идеи, как “Medicare для всех” и “Новая зеленая сделка”, не получится до тех пор, пока демократы не преодолеют свой страх дефицита».

Это была пространная, сложная статья, полная запутанных идей, но следующий ее отрывок был крайне важным по содержанию:

«В условиях все более явного замедления темпов роста мировой экономики бизнес по понятным причинам не решается на инвестиции, которые создавали бы высококачественные, высокооплачиваемые рабочие места для местной рабочей силы.

Американская общественность, возможно, именно из-за этого повелась на разрекламированную трамповскую реформу корпоративных налогов, однако корпорации использовали высвободившиеся после снижения налогов средства на обратный выкуп акций, который увеличил компенсационные пакеты топ-менеджеров, но ничего не сделал для остального населения.

В то же время частные домохозяйства по-прежнему стеснены в потреблении из-за стагнирующих зарплат, увеличения расходов на здравоохранение, меньшей уверенности в сохранении работы, менее щедрого социального пакета и растущего уровня задолженности.

Вместо того, чтобы решить эти проблемы, Федеральная резервная система (ФРС) их усугубила, полагаясь на экстренные меры денежно-кредитной политики, реализуемые через такие программы, как количественное смягчение.

Опрометчивая денежно-кредитная политика ФРС, контрастирующая с целенаправленным расходованием бюджетных средств, еще больше стимулировала финансовые спекуляции и инфляцию цен на активы на рынках акций и недвижимости, вследствие чего жилье для среднестатистического американца стало еще менее доступным».

Хотя в этом утверждении есть доля истины, и это то, против чего я ранее высказывался в своих постах, предложенное Ауэрбаком решение было обманчиво простым:

«Демократам следует вдохновиться “экстремистским” духом Голдуотера и отбросить робость в фискальных вопросах (которая в любом случае основана на ошибочной экономической теории). Ведь республиканцы так поступают, когда это вписывается в их законодательную повестку дня. Демократам тоже не стоит бояться больших дефицитов — при условии, что они используются для трансформационных программ, о которых так давно говорят прогрессивные политики, и которые они теперь могут реализовать».

Как я тогда отметил, это решение по сути означало следование современной денежной теории (СДТ), которая исходит из того, что долг и дефициты не важны при условии отсутствия инфляции.

«Современная денежная теория — это макроэкономическая теория, согласно которой страна, имеющая суверенную валюту, обладает определенной степенью свободы в проведении фискальной и денежно-кредитной политики, что означает, что государственные расходы никогда не ограничиваются размером поступлений в бюджет, а ограничиваются лишь инфляцией» — Кевин Мьюир.

Однако вернемся в день сегодняшний. Мы попробовали СДТ, демократы не сдерживали рост долга и дефицита, финансируя соцпрограммы, и результатом этого стал сумасшедший скачок инфляции, не сопровождавшийся каким-либо увеличением общего экономического благосостояния.

Неудачное решение

Большинство идей демократов с расходами на соцпрограммы и благосостояние, например на здравоохранение и высшее образование, оказались проблематичными из-за нехватки одного ключевого ингредиента. Это «окупаемость инвестиций». Об этом писал в своей книге American Gridlock Вуди Брок.

«Страна А потратила $4 трлн, а в бюджет поступило $3 трлн. В результате Страна А получила дефицит в $1 трлн. Чтобы компенсировать разницу между расходами и доходами, Министерству финансов нужно выпустить новые долговые обязательства на сумму $1 трлн. Новый долг используется для покрытия избыточных расходов, но не приносит доход, из-за чего образуется дыра.

Страна В потратила $4 трлн, а в ее бюджет поступило $3 трлн. Однако профинансированный долгом избыточный $1 трлн был инвестирован в проекты, инфраструктуру, и это принесло положительную доходность. Дефицита нет, так как доходность от инвестиций покрывает “дефицит” со временем».

Позвольте мне пояснить: по поводу необходимости правительственных расходов никаких разногласий нет. Разногласия касаются нецелевых и неэффективных расходов.

Джон Мейнард Кейнс верно указывал в своей теории, что для эффективности «дефицитных» расходов правительства у «отдачи» от инвестиций, осуществляемых за счет долга, должна быть более высокая доходность, чем у долга, использованного для их финансирования.

США сегодня — это «Страна А».

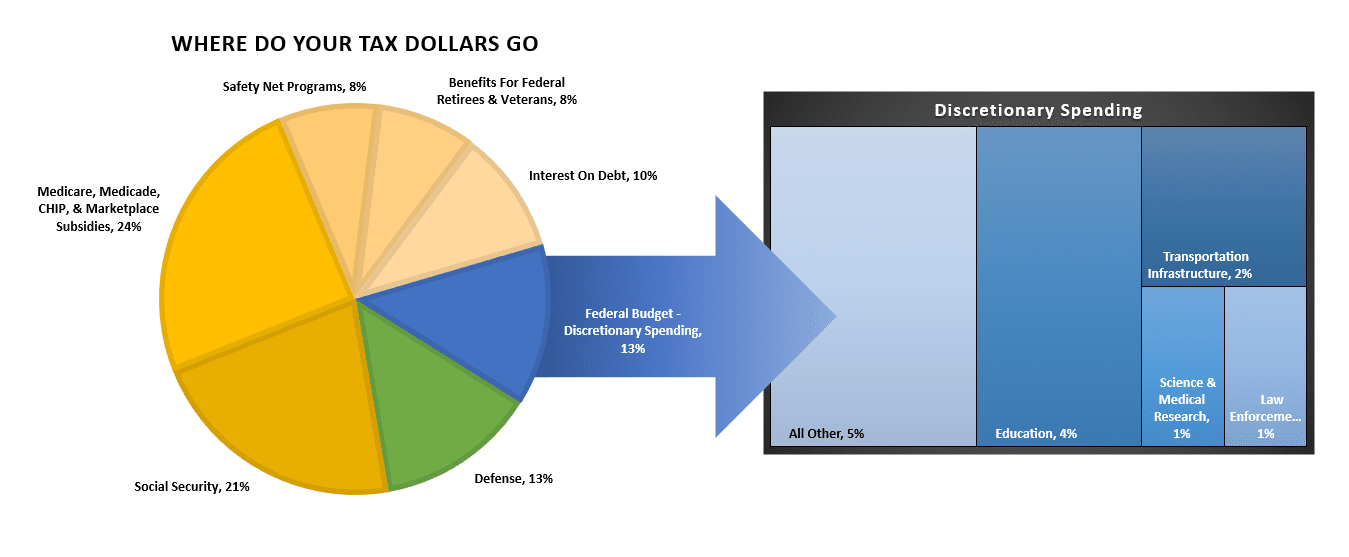

Новые соцпрограмы, которые демократы продолжают финансировать за счет увеличения дефицита, только усугубляют проблему. Давайте визуализируем эту проблему с помощью данных Center On Budget & Policy Priorities.

На что тратятся деньги налогоплательщиков в 2023 году

На что тратятся деньги налогоплательщиков в 2023 году

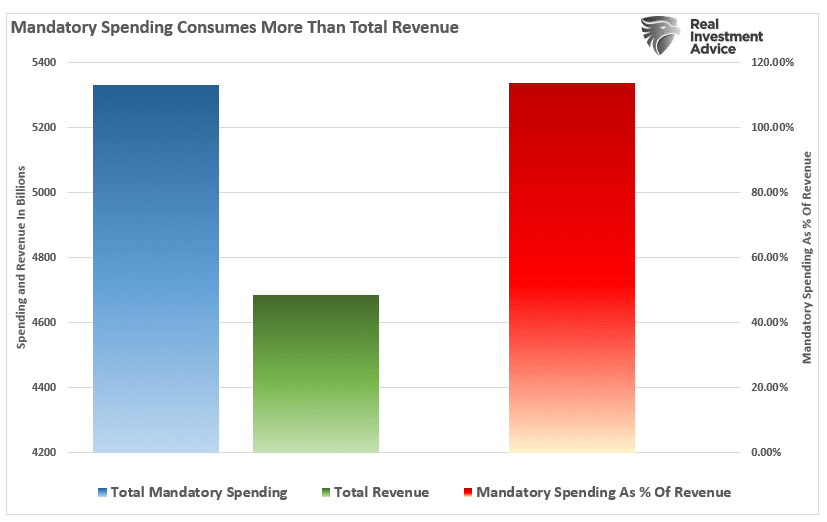

Исходя из последних годовых данных, охватывающих период до конца второго квартала 2023 года, правительство потратило $6,3 трлн, в том числе $5,3 трлн на обязательные статьи расходов. Иными словами, в настоящее время из каждого $1 поступлений в бюджет требуется 113% для покрытия расходов на социальное обеспечение и процентов по долгу. Все остальное должно финансироваться за счет нового долга.

Обязательные расходы в % к поступлениям в бюджет

Обязательные расходы в % к поступлениям в бюджет

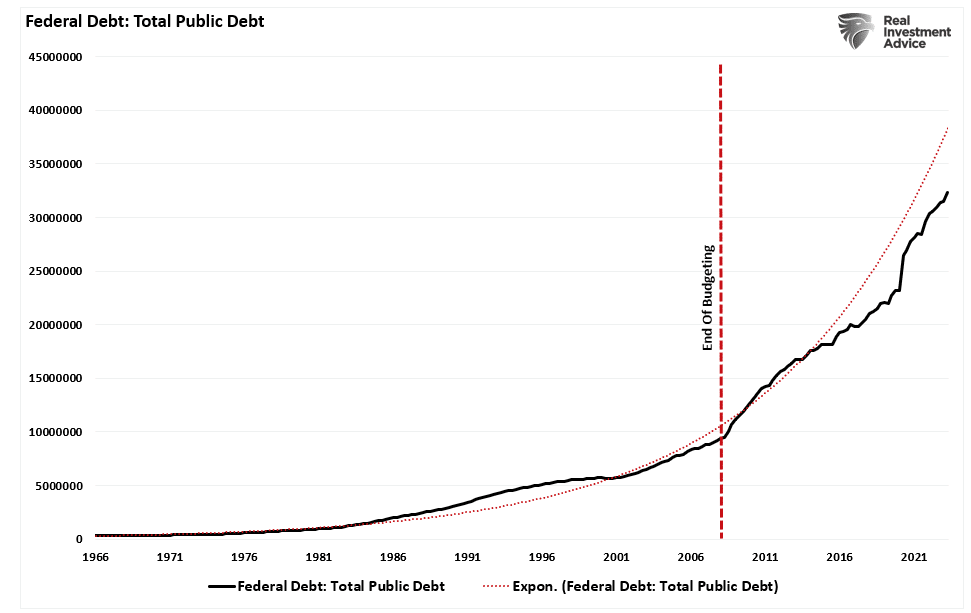

Именно по этой причине объем выпуска нового долга резко увеличился с 2008 года, когда Конгресс перестал использовать процесс составления бюджета, позволив расходам безудержно увеличиваться.

Федеральный долг

Федеральный долг

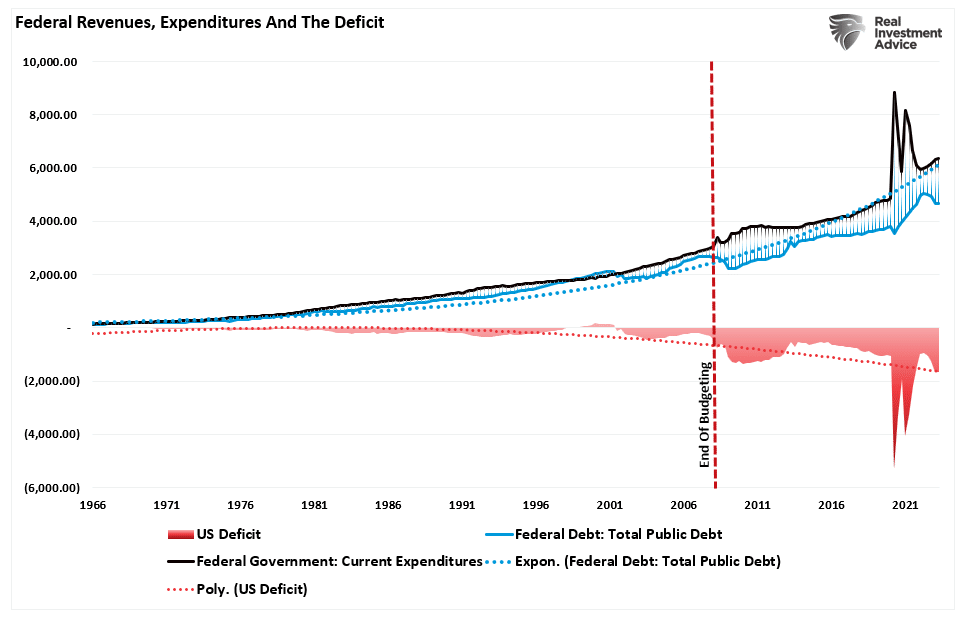

Разумеется, поступления не могут угнаться за резко увеличившимися расходами, что приводит к стремительному увеличению объемов нового долга и росту дефицита.

Поступления в федеральный бюджет, расходы и дефицит

Поступления в федеральный бюджет, расходы и дефицит

Демократы продолжают настаивать на новых соцпрограммах, что приносит им голоса избирателей в избирательных циклах, однако теперь они столкнулись с проблемой, которая может оказаться для них губительной.

Долг перетягивает на себя производительный капитал

Бен Ритц недавно отметил в статье WSJ:

«Дефициты подрывают экономическую политику Байдена. Реальный дефицит федерального бюджета за последний год более чем удвоился, увеличившись с $933 млрд до $2 трлн. Демократы были правы, когда утверждали, что расходование занятых денег было критически важным способом поддержки экономики во время пандемии коронавируса. Однако уровень безработицы в течение последнего года был постоянно ниже, чем когда-либо в период с 1950-х годов.

Экономисты, даже экономисты ультралевых взглядов, придерживающиеся “современной денежной теории”, согласны с тем, что увеличение дефицита при нехватке рабочей силы на рынке труда разгоняет инфляцию. Недовольство избирателей инфляцией и повышением процентных ставок для ее обуздания перевешивает их благодарность за низкий уровень безработицы, усиливая неодобрение экономических достижений президента Байдена. Никогда еще в XXI веке сокращение дефицита не было настолько важной задачей, как сейчас».

Загвоздка в том, что, несмотря на низкий уровень безработицы, проблема неравенства стоит очень остро. Огромное увеличение расходов во время пандемии стимулировало экономику, но, что неудивительно, оно также вызвало сильнейший скачок инфляции. Этот скачок инфляции побудил ФРС агрессивно повышать ставки на коротком конце кривой доходности, при этом инфляция и экономический рост подтолкнули вверх долгосрочные ставки.

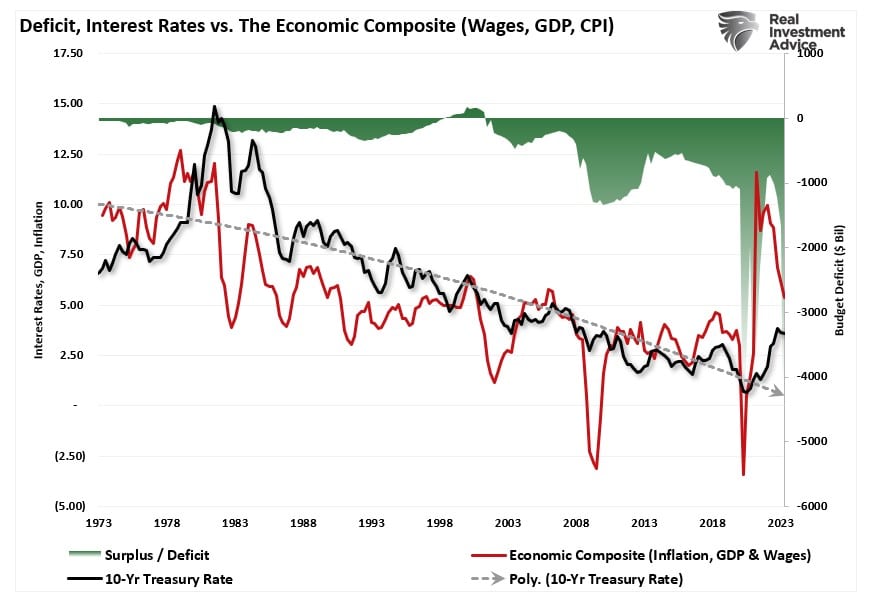

Дефицит, ставки и составной показатель зарплат, ИПЦ и ВВП

Дефицит, ставки и составной показатель зарплат, ИПЦ и ВВП

Впоследствии усиление инфляции и увеличение стоимости заимствований нивелировали рост зарплат из-за существенно повысившейся стоимости жизни. Что неудивительно, чистая стоимость активов 90% американцев с самыми низкими доходами при этом не увеличилась.

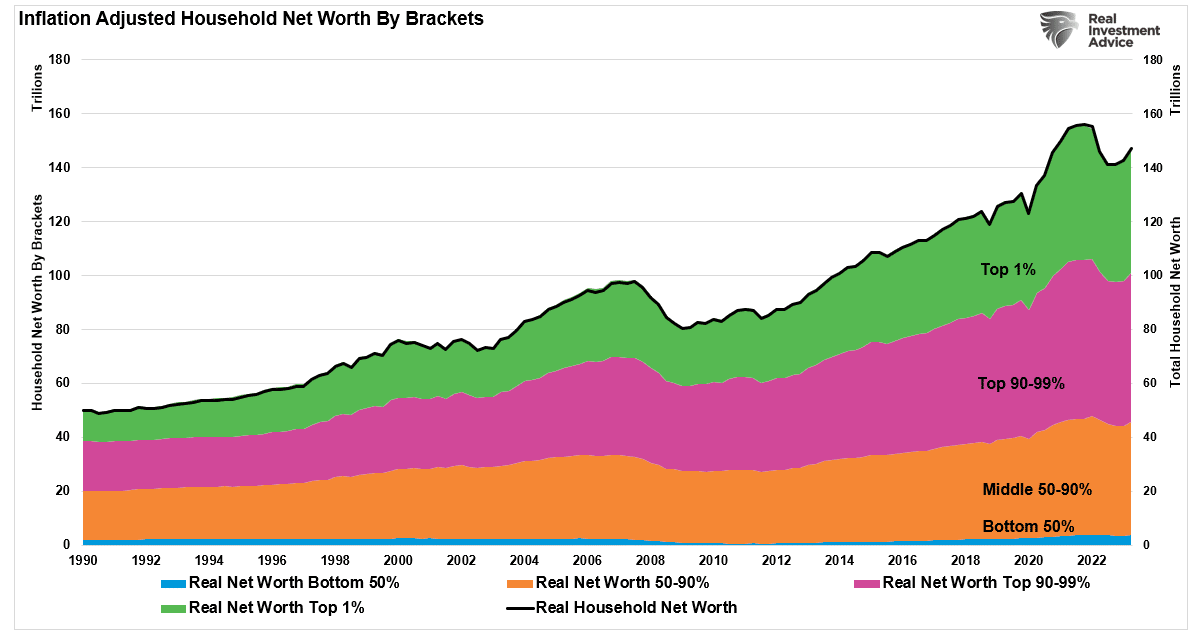

Группы населения по размеру доходов с коррекцией на инфляцию

Группы населения по размеру доходов с коррекцией на инфляцию

Демократы продолжают настаивать на соцпрограммах, и ситуация от этого становится только хуже. Да, в теории «бесплатные деньги» для людей — это прекрасно, но цены в конечном счете растут еще сильнее. При этом непродуктивный долг негативно сказывается на темпах экономического роста, и в результате увеличения долга еще больше продуктивного капитала приходится тратить на процентные платежи.

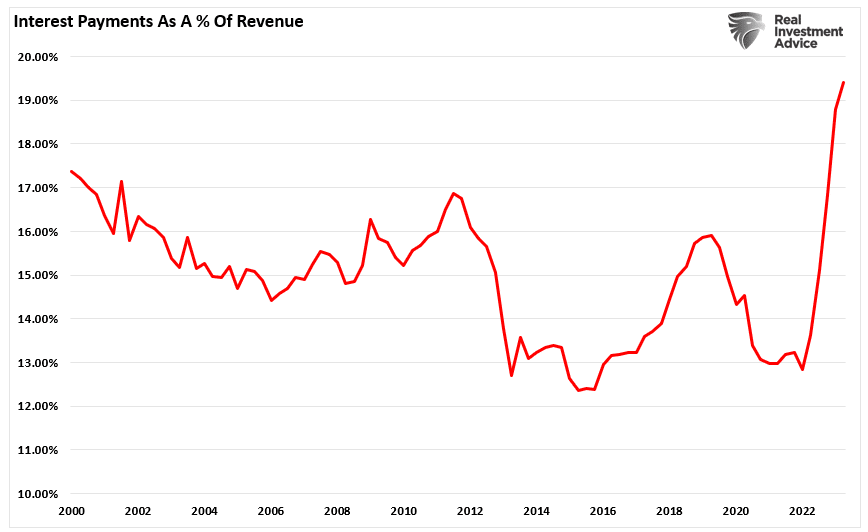

«Ежегодные процентные платежи в процентном соотношении к валовому внутреннему продукту уже находятся на самом высоком уровне с 1990-х годов. К 2028 году правительство, по имеющимся прогнозам, будет тратить на процентные платежи свыше $1 трлн ежегодно — больше, чем на Medicaid и национальную оборону. Что еще хуже, в США, возможно, зарождается порочный круг, в котором увеличивающиеся дефициты приводят к росту долга и усилению инфляции, с чем ФРС должна бороться путем повышения процентных ставок, а это приводит к дальнейшему увеличению расходов на обслуживание долга» — Бен Ритц.

Процентные платежи в процентном соотношении к поступлениям в бюджет

Процентные платежи в процентном соотношении к поступлениям в бюджет

Демократы продолжают настаивать на соцпрограммах, но, возможно, мы достигли той стадии, когда такой подход становится непосильным. Я согласен с Ритцем в том, что демократам и республиканцам, пожалуй, пора заняться восстановлением фискальной дисциплины в Вашингтоне.

Среднестатистическая американская семья больше не поддерживает новую прогрессивную политику, считая, что правительство не может заплатить даже за уже обещанное.

Если экономика погрузится в рецессию перед выборами 2024 года, в Вашингтоне, естественно, может подняться настоящий политический переполох.