Американский рынок акций пока не капитулировал

Опубликовано 30.09.2022 в 16:48

• На рынке акций пока нет того страха, который обычно ассоциируется с формированием дна.

• Оценки остаются высокими.

• S&P 500, возможно, придется упасть ниже 3200.

Индекс с начала текущего года упал более чем на 20%, но критических признаков формирования дна пока нет, а значит, падение может продолжиться. Основные сигналы о капитуляции, которые часто сопровождают дно, еще не материализовались, и, судя по некоторым индикаторам, ситуация может еще больше ухудшиться, прежде чем наступит улучшение.

Оценка S&P 500 остается завышенной, а прогнозы по прибыли лишь недавно начали снижаться и, возможно, продолжат сокращаться с приближением сезона отчетности. Вдобавок ко всему, высокие спреды доходности расширяются, а индикаторы волатильности свидетельствуют о самоуспокоенности. Рынок, вероятно, приблизится к формированию дна, когда эти уровни резко повысятся.

Оценки остаются завышенными

Главный фактор падения акций — повышение ставок, и, хотя появились первые признаки того, что годовые темпы общей , возможно, достигли пика, существенного замедления роста цен пока не наблюдается. Темпы инфляции удерживаются в диапазоне 7–9% уже на протяжении нескольких месяцев. В этой ситуации рынку гораздо труднее нащупать дно, поскольку мы не знаем, как быстро будет снижаться инфляция и как высоко придется повысить ставки ФРС.

О формировании дна также можно говорить, когда инвесторы больше не могут игнорировать дешевизну акций. Если не считать восстановление после финансового кризиса в 2009-2010 годы, дно по S&P 500 обычно формируется, когда его форвардный мультипликатор P/E достигает примерно 12–13.

В настоящее время S&P 500 торгуется с мультипликатором около 15,3 к прогнозируемой на 2023 год прибыли $242,43, что соответствует диапазону 2910–3150. Этого низкого мультипликатора может оказаться достаточно для обоснования дальнейшего снижения прогнозов по прибыли в ближайший месяц и стимулирования интереса среди инвесторов, интересующихся акциями стоимости.

Мультипликатор P/E индекса S&P 500

Мультипликатор P/E индекса S&P 500

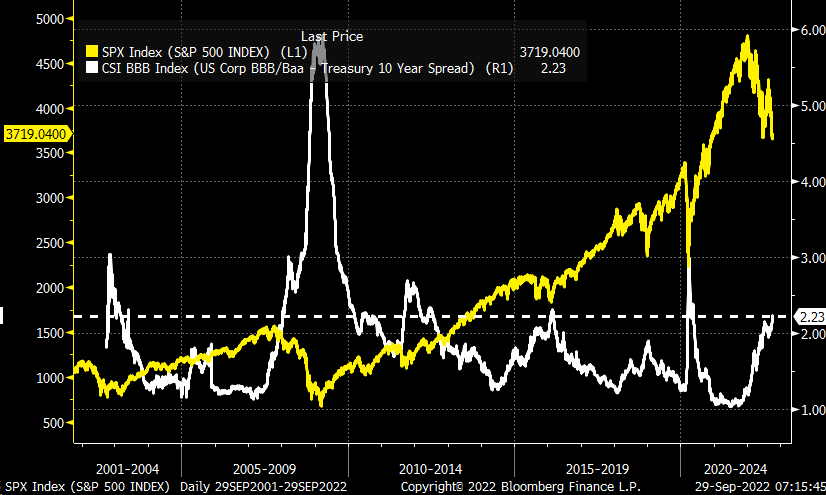

Признаков беспокойства нет

Спред по корпоративным бондам с рейтингами «ВВВ» к доходности трежерис продолжает повышаться, но при этом пока не достиг пиков, которые ранее наблюдались на дне. При формировании дна в 2003, 2009, 2011, 2016 и 2020 году этот спред поднимался выше 2,3%. Выше этого уровня спред не рос лишь в 2018 году. С учетом тенденции к повышению ставок, сейчас этот спред между спекулятивными корпоративными облигациями и трежерис, вероятно, сможет достигнуть этого порогового уровня 2,3%.

Спред корпоративных облигаций к трежерис в сопоставлении с S&P 500

Спред корпоративных облигаций к трежерис в сопоставлении с S&P 500

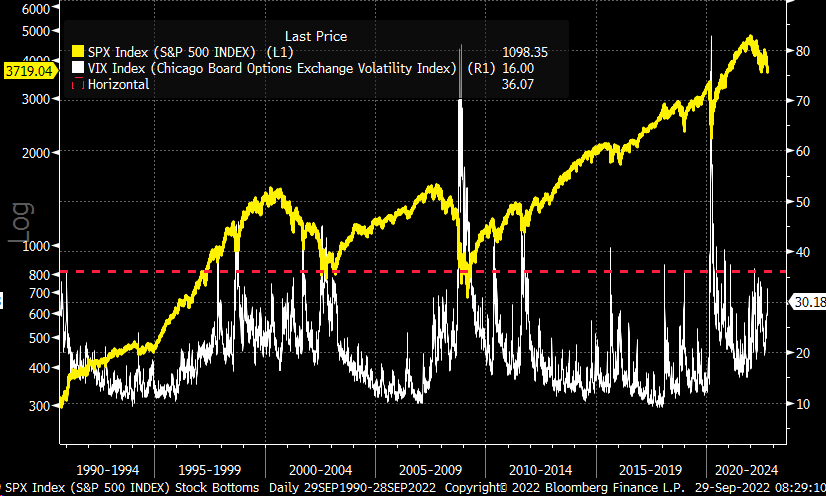

Индекс волатильности {{44336|VIX}] на данный момент не показал существенного роста. В прошлом дно обычно начинало формироваться после закрытия VIX выше 36 вслед за резким откатом. В этот раз S&P 500 пока продолжает достигать более низких минимумов, а VIX — более низких максимумов.

VIX в сопоставлении с S&P 500

VIX в сопоставлении с S&P 500

Хотя рынок может сформировать дно и совершить отскок в любое время, текущий «медвежий» цикл, судя по прошлому опыту, еще себя не исчерпал. Пока не ясно, достигла ли инфляция пика и когда может завершиться повышение процентных ставок ФРС. До тех пор, пока некоторые из этих ключевых моментов не прояснятся, рынок акций вряд ли сформирует дно.

Дисклеймер: Графики использованы с разрешения Bloomberg Finance L.P. Статья содержит независимые комментарии, которые могут быть использованы исключительно в информационных и образовательных целях. Майкл Крамер является членом и консультантом (IAR) фирмы Mott Capital Management. Г-н Крамер не аффилирован с этой компанией и не входит в состав правления какой-либо из связанных с ней компании, выпустившей настоящие акции. Все изложенные в этом анализе или рыночном обзоре точки зрения и аналитические выкладки отражают исключительно мнение Майкла Крамера. Читателям не следует рассматривать какие-либо высказанные Майклом Крамером мнения, взгляды или прогнозы в качестве конкретного совета или рекомендации купить или продать конкретные ценные бумаги или следовать конкретной стратегии. В своем анализе Майкл Крамер отталкивается от надежной на его взгляд информации и данных независимых исследований, однако ни сам Майкл Крамер, ни Mott Capital Management не могут гарантировать его полноту и точность, следовательно, не стоит полагаться на него как на полный и точный анализ. Майкл Крамер не обязан обновлять или исправлять информацию, которая приводится в его анализе. Заявления, прогнозы и мнения г-на Крамера могут быть изменены без предварительного уведомления. Прошлые результаты не являются показателем результатов в будущем. Ни Майкл Крамер, ни Mott Capital Management не гарантируют какой-либо конкретный исход или прибыль. Вам следует помнить о реальном риске убытков в случае следования стратегиям и инвестиционным идеям, представленным в этом анализе. Цена или оценка по описываемым стратегиям и инвестициям могут колебаться. Упомянутые в этом анализе инвестиции и стратегии могут вам не подходить. Этот материал не принимает во внимание ваши конкретные инвестиционные цели, финансовое положение и потребности и не предназначен в качестве подходящей для вас рекомендации. Вы должны принимать независимые решения относительно упомянутых в этом анализе инвестиционных идей и стратегий. По вашему запросу консультант предоставит вам список всех сделанных за последние 12 месяцев рекомендаций. Прежде чем как-либо использовать представленную в этом анализе информацию, вам следует оценить, адекватна ли она вашим обстоятельствам, и серьезно подумать о том, чтобы обратиться за советом к своему собственному финансовому или инвестиционному консультанту, чтобы прийти к заключению об адекватности той или иной инвестиции.